Можно ли жить на проценты от банковского вклада: расчёты + советы по выбору вклада и банка

По данным Центрального Банка на конец 2018 года, объём привлечённых средств населения на банковских счетах составляет 22 348 371 млн рублей. Как видно из этой цифры, многие россияне стремятся получать пассивный доход, благодаря вкладам, приносящим постоянную ренту. Разберёмся, возможен ли такой вариант: жить на проценты от банковского вклада.

Можно ли в России жить на проценты от вклада

Средняя процентная ставка банковского вклада для физических лиц на сегодняшний день составляет от 5-8 % годовых, в зависимости от суммы и срока вложения. Учитывая небольшой размер ставки, отметим, что сумма вложения должна быть большой.

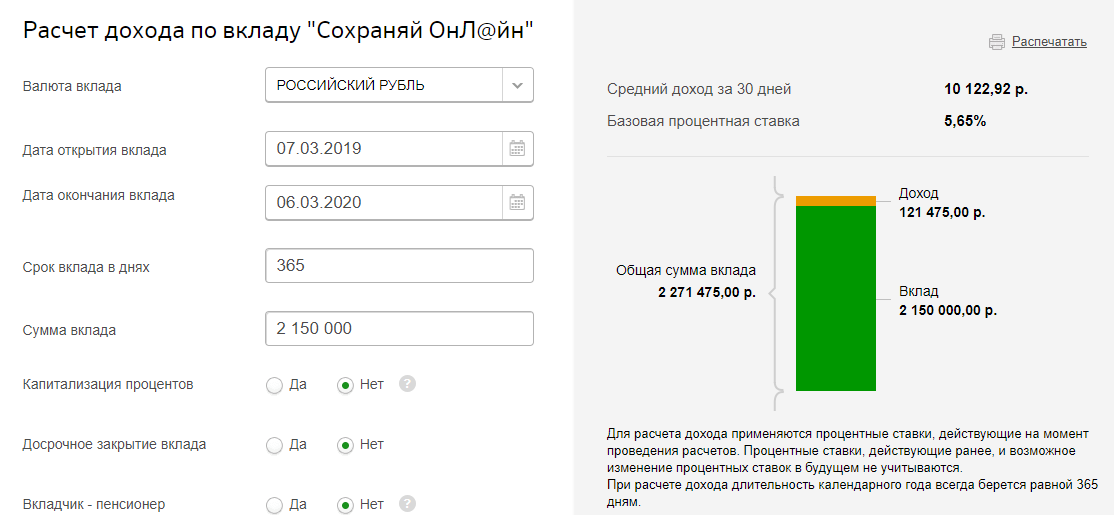

Например, чтобы получать доход в 10 122,92 рублей ежемесячно (121 475 рублей в год) на вклад в Сбербанке «Сохраняй ОнЛ@йн» нужно положить 2 150 000 рублей на год под 5,65 % годовых.

По данным Росстата средний прожиточный минимум в Российской Федерации составляет 10 451 рулей. При этом величина прожиточного минимума сильно отличается в зависимости от региона. Так в Москве он составляет 16 260 рублей, в Белгородской области 8 290 рублей, а в Чукотском автономном округе 21 606 рублей.

Как видно из расчётов, на большинстве территорий Российской Федерации нельзя удовлетворить даже минимальные потребности при сумме вложения 2 150 000 рублей. Чтобы ни в чем себе не отказывать, сумма вложений должна быть гораздо больше.

Как рассчитать сумму вклада

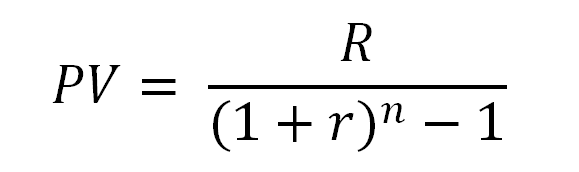

Для того, чтобы рассчитать сумму вклада, обычно используется формула со сложными процентами, учитывающая их капитализацию:

PV — сумма вклада;

R — совокупный процентный доход;

r — процентная ставка;

n — количество лет.

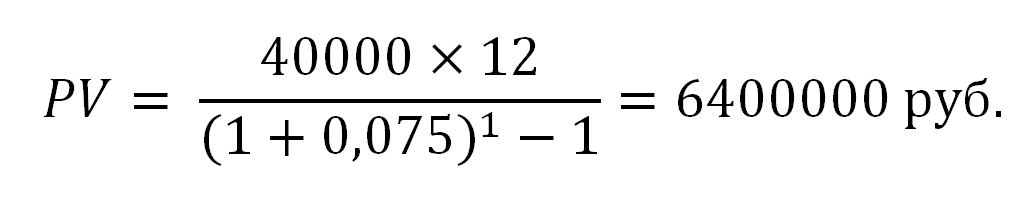

Минимальная сумма, которая достаточна для физического лица, чтобы жить и не работать составляет в среднем по России 40 000 рублей. Если человек желает получать пассивный доход от банковского вклада в размере 40 000 рублей в месяц (480 000 в год), то при средней ставке 7,5 % годовых, он должен положить в банк 6 400 000 рублей.

Влияние инфляции

Не стоит забывать о том, что деньги постоянно обесцениваются, а цены растут за счёт инфляции. По данным Банка России, годовая инфляция составляет сейчас 5 %, что соответственно снижает реальную процентную ставку и покупательскую способность как вложенных средств, так и полученного процентного дохода. Соответственно реальная процентная ставка из нашего примера составит 7,5 — 5 = 2,5 %. Таким образом, для того, чтобы получать доход с учётом инфляции, вклад необходимо постоянно пополнять.

Плюсы и минусы жизни на проценты от вклада

Несомненные плюсы при вложении денег в банковские вклады с целью получения дохода:

- банковский вклад — это самый простой инструмент инвестирования, не требующий специальных знаний;

- банковские вклады физических лиц в России застрахованы до 1,4 млн рублей, поэтому это наиболее надёжный способ вложений;

- получение процентов обходится без лишних хлопот и комиссий;

- сумма процентов гарантирована договором;

- наибольшая ликвидность по сравнению с другими способами инвестирования.

Минусы банковских вкладов:

- низкая процентная ставка, которая не всегда покрывает даже инфляцию;

- нестабильность процентных ставок по вкладам.

На графике приведены средние ставки банковского процента по вкладам физических лиц сроком от 1 до 3 лет (по данным Банка России). Как видно из графика, величина процента по депозитам всё время меняется — невозможно рассчитывать на постоянный стабильный доход от банковских вкладов. По окончании срока договора банковского вклада, новый договор заключается на изменившихся условиях и с другой процентной ставкой.

Советы вкладчикам

Для защиты сбережений следует придерживаться следующих советов:

- Не держать деньги в одном банке. У банка может быть отозвана лицензия, тогда средства будет возвращать Агентство по страхованию вкладов, но не более 1 400 000 рублей.

- Не держать деньги на одном вкладе. Вклады могут быть с возможностью пополнения и снятия досрочно без потери процентов. Обычно процентные ставки выше по вкладам, где внесение и снятие средств до окончания договора вклада не предусмотрено. Поэтому один вклад следует выбрать с пополнением, другой без, но с повышенной ставкой. В случае, если понадобится снять часть денег на непредвиденные расходы, можно будет отозвать один вклад, сохранив проценты по остальным.

- Следить за процентными ставками. Рекомендуется следить за размерами процентных ставок и другими условиями вкладов в разных банках и при появлении более выгодного предложения переложить деньги в другой банк.

На что обратить внимание при выборе вклада

Для большинства вкладчиков главный критерий при выборе вклада — его доходность. Однако в первую очередь необходимо обратить внимание на условия досрочного снятия денег со вклада.

Тут могут быть следующие варианты:

- при досрочном снятии процент не выплачивается;

- при досрочном снятии процент выплачивается частично;

- при досрочном снятии процент выплачивается полностью.

Не рекомендуется класть все имеющиеся деньги на вклад, по которому при досрочном снятии «сгорает» весь процентный доход, пусть даже ставка по ним существенно выше. Деньги могут понадобиться вкладчику в любой момент, и во избежание потери дохода частично лучше вложить деньги во вклады с возможностью частичного снятия.

Удобными являются вклады с возможностью пополнения, на которые средства можно переводить по мере их поступления.

Если человек планирует ежемесячно жить на проценты по вкладу, следует выбрать вклад с ежемесячной выплатой процентов без капитализации. Также уточнить, каким образом будет осуществляться выплата процентов: на карту или только наличными в офисе.

Многие банки при открытии крупных вкладов предоставляют карты в подарок с бесплатным обслуживанием и различными бонусами. Также возможны существенные скидки на другие услуги финансовых холдингов: страхование, инвестирование.

Как выбрать банк

При выборе банка нужно руководствоваться не только доходностью вклада, но и надёжностью банка.

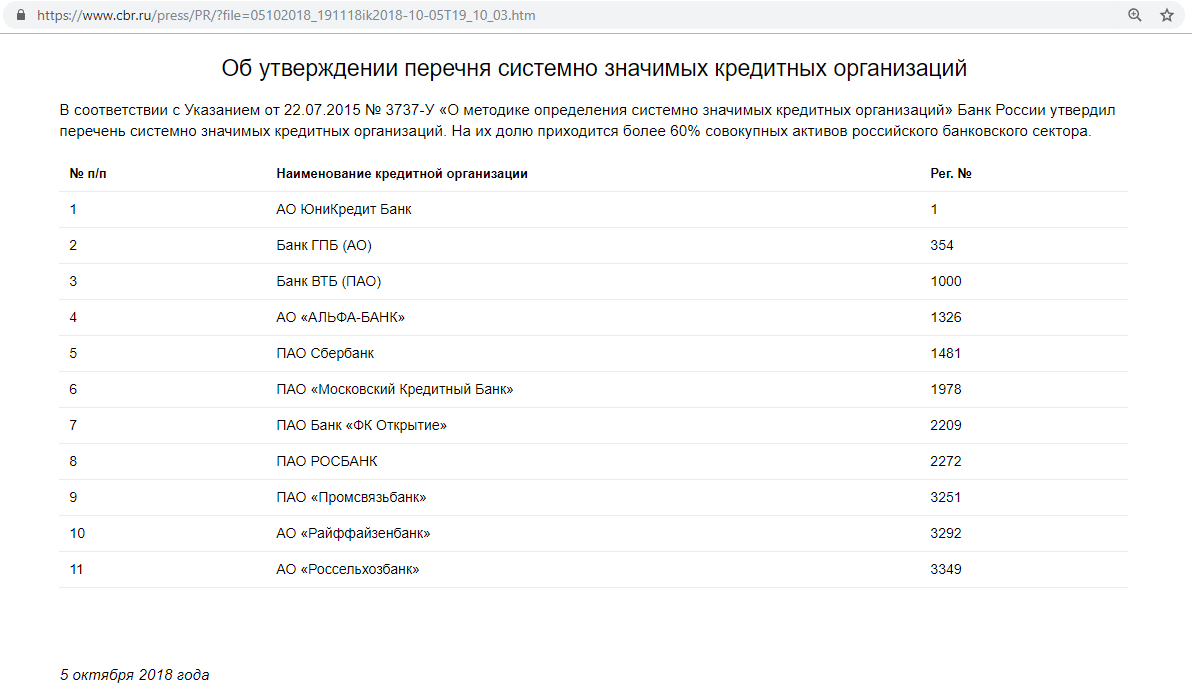

Самыми надежными считаются системно значимые банки — их перечень утверждает Банк России. На сегодняшний день в перечне Центрального Банка 11 системных кредитных организаций. На системные банки приходится большая часть как активов, так и пассивов российской банковской системы — свыше 60 %. Однако процентные ставки по вкладам в них не самые высокие.

Центральный банк постоянно мониторит финансовое состояние банков и публикует сведения об этом — информацию о текущем состоянии коммерческого банка можно найти на сайте Центробанка.

Во избежание непредвиденных потерь, не рекомендуется держать в одном банке сумму более 1,4 млн рублей, каким бы надёжным он не был. Вклады в банках застрахованы, поэтому можно размещать деньги в мелких и менее надежных, но при этом более доходных банках. Процентные ставки в таких банках обычно больше, чем в системных, и другие условия выгоднее для вкладчиков.

Жить на доходы от банковских вкладов в Российской Федерации можно только при наличии крупных денежных сумм. По сравнению с развитыми странами, ставки банковских депозитов в России сравнительно высоки. Однако не стоит забывать об инфляции, официальный размер которой составляет 4-5 % в год. Проблемой является также постоянное изменение процентных ставок, что не позволяет долгосрочно планировать доходы. Банковские вклады физических лиц в России застрахованы на 100 % (но не более 1 400 000 рублей на один банк), что является ещё одним плюсам в использовании банковских депозитов.