Автоматическая пролонгация вклада: варианты, преимущества, недостатки + рекомендации вкладчикам

Рост ставок по вкладам обеспечивает клиентам высокую прибыль. Центробанк предупредил банки о последствиях снижения ставок со стороны регулятора. При заключении договора представители финансовой организации могут предложить оформить удалённое периодическое продление, где вклад автоматически пролонгируется после окончания указанного срока. Эта услуга таит в себе тонкости, с которыми необходимо разобраться.

Что такое автоматическая пролонгация и её варианты

В момент заключения соглашения между клиентом и банком определяются параметры и условия дальнейшей работы. Один из них — срок исполнения договора и возможность его продления. Вкладчик может самостоятельно снять или продлить вложение. Для этого существует два варианта:

- При ручном продлении вкладчик приходит в банк, пишет заявление или заключает дополнительное соглашение. Также это возможно сделать онлайн через личный кабинет или мобильное приложение.

- Автоматическая пролонгация — продление договора вклада банком без участия вкладчика на тот же срок по условиям договора.

Перед заключением соглашения необходимо прояснить вопрос параметров продления финансового продукта.

Процесс пролонгации: этапы и особенности

Продление договора депозита происходит согласно следующим этапам:

- На момент даты исполнения договора начисляются проценты.

- Финансовый продукт автоматически проходит следующий банковский цикл. Если вложение было оформлено на 2 года, то следующим кругом будет являться период в 2 года.

- Банк может проводить повторную автоматическую пролонгацию при наличии соответствующих условий в договоре, если вкладчик не забрал деньги. Например, банк «ВТБ» ограничивает количество продлений для вклада «Выгодный». Клиент может продлить продукт только 2 раза.

Автоматическую пролонгацию часто подключают к депозитам крупные банки. Яркий пример — Сбербанк, который к большинству вкладов физических лиц применяет систему автоматического продления. Особенности данной операции:

- Первоначальная или с учётом начисленной прибыли сумма вклада продлевается на тот же срок. Клиент может заранее заказать выплату процентов или оставить их на вкладе с последующей капитализацией.

- Если клиент не забирает свои деньги, а банк исключил из линейки данный вид депозита, вся сумма переходит на счёт до востребования по минимальной ставке. Чтобы избежать последствий перемещения накоплений необходимо заранее позвонить в офис финансовой организации и выяснить все подробности про действующий вклад.

- При досрочном расторжении пролонгированного депозита, процент рассчитывается по ставке до востребования или по пониженному проценту согласно договору.

- Депозит может быть пролонгирован с капитализацией процентов или без нее — это зависит от условий договора.

- Продлить можно не только рублёвый депозит, но и вложение в альтернативной валюте.

- Процентная ставка может поменяться на дату продления в зависимости от рыночной ситуации и положения дел в экономике. В договоре прописывают условия начисления прибыли в случае автоматической пролонгации. Там может стоять фраза: «Процентная ставка рассчитывается по текущему предложению на день продления договора». В этом случае финансовое предложение может измениться. Пример: первоначально депозит был оформлен 1 июля по ставке 7 % годовых на 3 месяца, в августе в банке по данному вкладу ставка снизилась до 6,2 %. В этом случае 1 октября договор продлится по новой ставке, 6,2 % годовых.

- Все прочие условия при автоматической пролонгации сохраняются.

Автоматическое продление направлено на упрощение процедуры отношений между финансовыми организациями и вкладчиками. При этом процентная ставка может меняться в зависимости от текущих предложений в банках, прочие условия остаются без изменений.

Отказ от продления вклада

Услуга автоматической пролонгации не всегда востребована вкладчиками. Её можно отменить. Необходимо прийти в финансовую организацию, забрать свой депозит и начисленную прибыль. Банк обязан выдать все средства, находящиеся на клиентском счету.

Если забрать сумму позднее установленного срока, проценты, начисленные за первый период, сохраняются, а за следующий начисляются по ставке 0,1 %.

Примерный расчёт при досрочном снятии второго круга депозита:

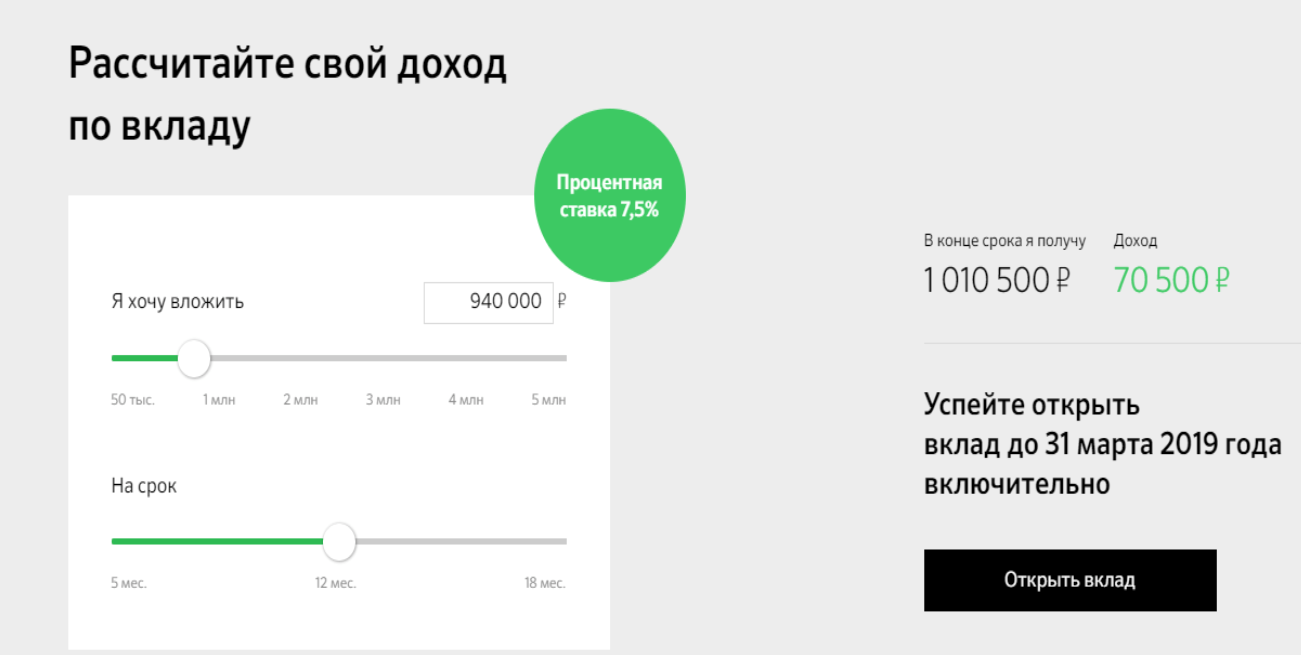

Стартовая сумма — 940 000 рублей.

Процентная ставка — 7,5 %.

Срок исполнения — 12 месяцев.

Доход за первый год — 70 500 рублей.

Общая сумма вклада к моменту пролонгации — 1 010 500 рублей.

При досрочном снятии суммы проценты второго круга рассчитывают по ставке 0,1 %.

Депозит пролежал 1 месяц и был отозван.

Сумма процентов второго круга – 77,52 копеек.

Общая сумма вклада – 1 010 577,52 копеек.

Льготное расторжение соглашения

Финансовые организации предлагают варианты льготного снятия части депозита даже при автоматическом продлении.

Банк «Ренессанс» предлагает «Доходный Online» по ставке 8,1 % на 550 дней со льготным снятием всей суммы и возможностью автоматической пролонгации. Процентная ставка при снятии с 91 по 180 день — 2,75 %, с 181 по 366 день — 3,5 %, с 367 по 549 день — 4 % годовых.

Финансовый рынок завоевывают продукты с новыми опциями для удержания клиентов. Льготное расторжение при автопродлении —одна из таких опций.

Преимущества и недостатки автоматической пролонгации депозита

Главное преимущество автопролонгации — это удобство. Клиенту не нужно приезжать в отделение банка — он экономит время. Ещё один плюс — получение прибыли после исполнения срока договора. Автоматическая пролонгация продлевает условия договора, в том числе выгодный процент.

Недостатки:

- в зависимости от текущей экономической ситуации депозит при пролонгации может поменять процент на меньший без уведомления клиента;

- досрочное расторжение договора может привести к потере части дохода второго периода;

- новые условия банка могут переместить вложение на процентную ставку 0,1.

Финансовые организации, открывающие депозиты, могут вписывать в договор невыгодные условия. Клиенту также могут грозить комиссии и скрытые штрафные санкции при расторжении договора, если он невнимательно прочитает соглашение.

Отзыв клиента

Ярким примером невогодных новых условий при пролонгации может стать ситуация, описанная одним из клиентов банка «Тинькофф», anton-1234:

«Был у меня депозит на 30 000 рублей. Окончание срока депозита пришлось на период поднятия ставок в конце года, и я подумал, что не буду его расторгать, пусть автопродляется. Банк как раз объявил новые условия — ставка больше 20 % (точно не помню), но минимальный вклад теперь 50 000 рублей. Я подумал, что если депозит на 30 000 пролонгируется, то хорошо. А если нет (из-за условия о минимальном вкладе в 50 000), то и не надо, пусть будет причислен к дебетовой карте.

В срок окончания вклада мне пришла СМС о пролонгации и я понял, что банк решил не применять условие о минимальном вкладе в 50 000 для автопролонгации, что было логично по отношению к старым клиентам.

Прошло время. Я случайно залез в информацию о вкладе и увидел странную ставку 0,1 %. Общение со службой поддержки подтвердило — вклад пролонгировался под 0,1 %. На мою просьбу пересчитать вклад под % на момент пролонгации банк ответил отказом».

Отзывы клиентов банков помогают определиться с выбором депозита, а также расскажут о тонкостях совместной работы.

Рекомендации вкладчикам по пролонгированию договора

При заключении договора с банковскими организациями необходимо всесторонне разобраться в условиях. Помимо общих правил, которыми надо руководствоваться при выборе банка и заключении договора, следует:

- Заранее выяснить у консультантов все особенности автоматической пролонгации, а потом сравнить всё сказанное с действующим договором.

- Проверить пункт автопролонгации в договоре. В противном случае депозит может перейти на счёт до востребования.

- Просмотреть все особые пункты договора, касающиеся пролонгации, а также комиссионного обслуживания.

- Перед наступлением даты продления посмотреть все предложения других организаций — могут появиться более выгодные варианты на рынке.

- Следить за периодами, чтобы не допустить перемещение вклада на счёт до востребования, ставка которого составляет 0,1 %.

- Проверить процентную норму на день пролонгации — она может измениться.

- Отслеживать статус капитализации процентов при автопродлении.

- Скачать мобильное приложение и отслеживать продукт через него.

Все пункты касаются отслеживания условий действующего договора. Банкам невыгодно увеличивать процент, они привлекают клиентов высокими доходами, но потом могут значительно уменьшить действующий уровень. При пассивном ведении финансового продукта есть риск потери части прибыли.

При существенной занятости вкладчик может оформить нотариальную доверенность на использование денежных средств. Представитель может отслеживать текущие изменения и перекладывать средства на выгодные продукты.

Автоматическая пролонгация — удобная услуга, которая заставляет забыть об очередях, заявлениях и пробках. При этом она может нести угрозу уменьшения доходов в банке. Для владения ситуацией необходимо периодически проверять информацию о действующих условиях и параметров, а также установить интернет-банкинг.