Капитализация процентов на счёте по вкладу: плюсы, выгоды + формула расчёта

Один из самых выгодных инструментов инвестирования подразумевает капитализацию хранимых денег в банке. Не каждый вкладчик понимает, что скрывается под этим понятием и чем оно отличается от классической ставки. Мы разобрались, что такое капитализация процентов на счёте по вкладу и когда она выгодна.

Что такое капитализация процентов

Под капитализацией подразумевается то, что начисленные деньги прибавляются к основному телу вклада каждый месяц, квартал или год. В следующий отчётный период проценты по депозиту начисляются уже на увеличенную сумму. В результате клиент получает всё больший доход.

Такая система расчёта ещё называется «сложными процентами». В противовес капитализации ставится система с простыми процентами, когда доход прибавляется лишь в конце действия договора. При обычной ставке в 5 % годовых капитализация может увеличить доходность. В зависимости от срока действия договора эффективная процентная ставка может вырасти до 5,3 % годовых.

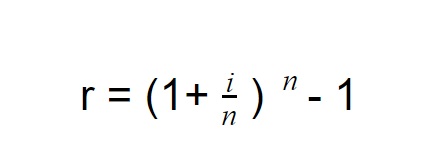

Для расчёта процентной ставки с учётом капитализации используют следующую формулу:

r — эффективная процентная ставка

i — годовая процентная ставка, определяется в десятичном виде (например, при 5 % нужно 5/100 = 0,05)

n — число периодов начисления процентов в году.

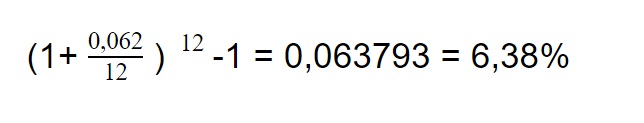

Для наглядности рассчитаем эффективную процентную ставку для вклада «Победа+» от Альфа Банка. По условиям договора базовый годовой процент 6,2 %.

Пополнив счёт на сумму 100 тыс. рублей и заключив договор на один год, клиент получит следующую процентную ставку с учётом ежемесячной капитализации:

Расчет совпал с данными на сайте

Как видно, эффективная процентная ставка с учётом капитализации выше заявленной в договоре.

Как часто производится капитализация вклада

Ранее было упомянуто о ежемесячной капитализации вклада. Хотя это самая распространённое условие при заключении подобных договоров, существуют и другие схемы расчёта:

- каждый день;

- каждую неделю;

- каждый квартал;

- раз в год.

Например, Россельхозбанк по вкладу «Накопительный счёт» предлагает ежедневно начислять на остаток денежных средств 5 % годовых. При этом клиенту разрешается пополнять и расходовать деньги без ограничений.

Банк Уралсиб по вкладу «Достойный дом детям» производит капитализацию каждый квартал. Но расходные операции проводить запрещено, а минимальный срок действия договора 91 день.

Кому выгодна капитализация

Как финансовое учреждение, так и его клиенты получают определённую выгоду от капитализации процентов на счёте. Поэтому почти каждый вклад имеет эту опцию.

Плюсы капитализации для вкладчика

Такой вариант инвестирования привлекателен для тех, кто копит на большую покупку или откладывает на старость. Таким вкладчикам не нужно снимать деньги — вся накопленная сумма хранится в надёжном месте. Каждый отчётный период происходит автоматическое увеличение суммы вклада. Увеличивается срок хранения денег — растёт получаемый доход.

Для примера рассчитаем, какой доход получит физическое лицо по вкладу «Пополняемый» в Росбанке.

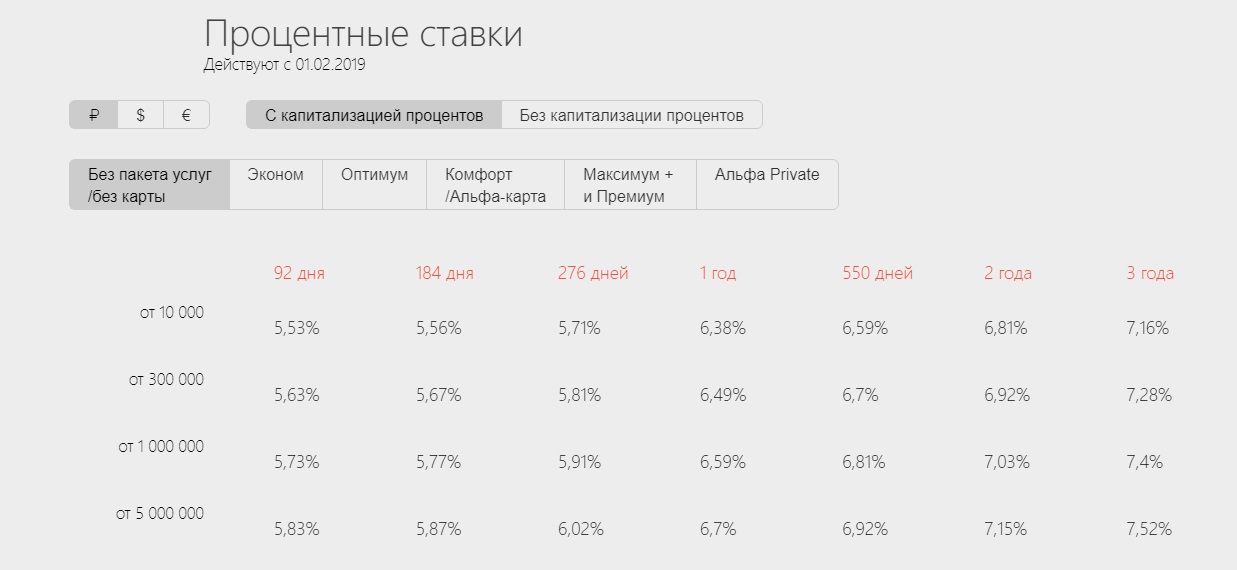

В приведённой выше таблице в столбце «Сумма вклада» чёрными цифрами написана процентная ставка без капитализации, красными — с подключением этой опции. Предположим, клиент положил на счёт 100 тыс. рублей сроком на 12 месяцев.

Для расчёта суммы, которую клиент получит в конце срока договора, используют следующую формулу:

T = S х (1 +N/12)^12 х r,

где:

- T — сумма на конец действия договора;

- S — размер первоначального взноса;

- N — процентная ставка, определяется в десятичном виде (например, при 5 % нужно 5/100 = 0,05);

- r — количество лет.

В нашем примере расчёт будет следующим: 100 000 х (1 + 0,051) = 105 100 ₽. Если же будет подключена капитализация, тогда за это же время будет получено: 100 000 х (1 + 0,0522) = 105 220 рубля. Разница составит 120 рублей.

На первый взгляд расхождение в суммах кажется незначительным. Однако для получения этой суммы клиенту ничего не нужно делать. Кроме того, продлевая срок действия договора расхождение будет всё более заметным.

Плюсы капитализации для банка

В свою очередь банки также получают собственную выгоду. Чем лучшие условия по вкладу они предложат клиентам, тем больше они смогут привлечь инвестиций для получения дохода. Если в двух банках предлагаются одни и те же проценты по вкладам, но только во втором добавляется ежемесячная капитализация, тогда вкладчики понесут свои деньги именно туда.

Большинство подобных предложений финансовых учреждений, по условиям договора, запрещает выводить средства со счёта на протяжении всего срока вклада. Это позволяет распоряжаться полученными деньгами, планировать будущие финансовые операции.

Недостатки капитализации

Несмотря на очевидные достоинства капитализация имеет свои недостатки. Этот вариант не подходит для получения ежемесячного дохода, потому что вся начисляемая прибыль должна оставаться на счёте. Единственный вариант получить проценты — обратиться в банк в конце действия договора. Однако, чем меньше срок вклада, тем меньшую прибыль получает клиент.

Если же вкладчику срочно потребуются деньги со счёта, ему придётся отозвать вклад. В большинстве случаев ставка будет пересчитана по базовому вкладу «до востребования» с 0,01 % годовых. Чтобы избежать такого развития событий клиент при оформлении договора может отказаться от капитализации.

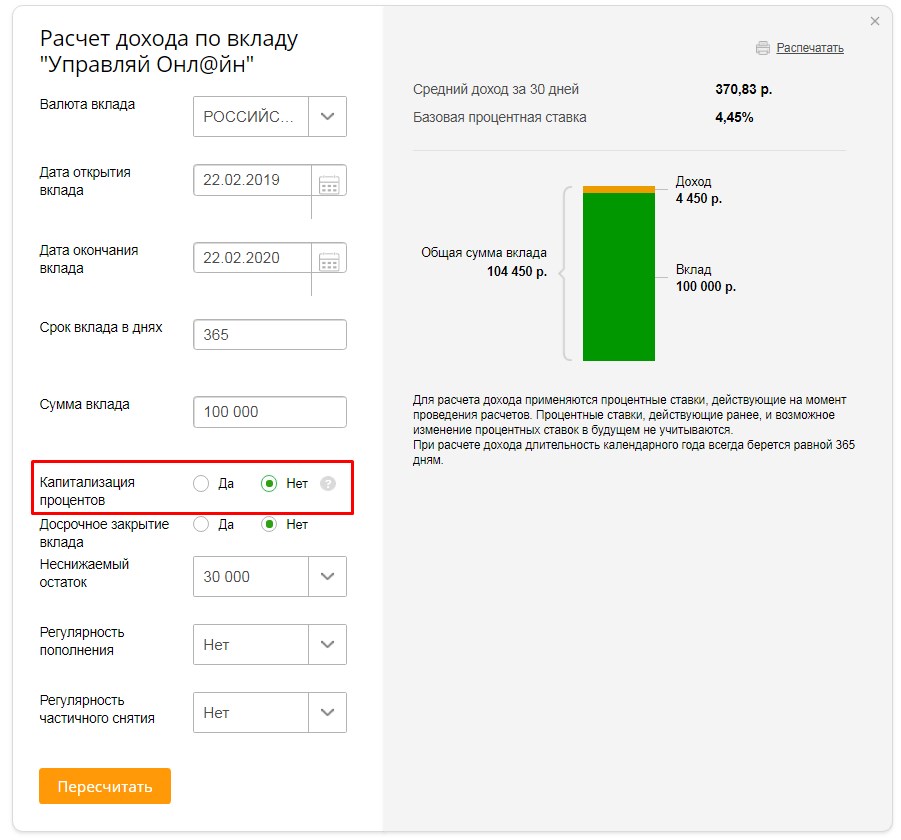

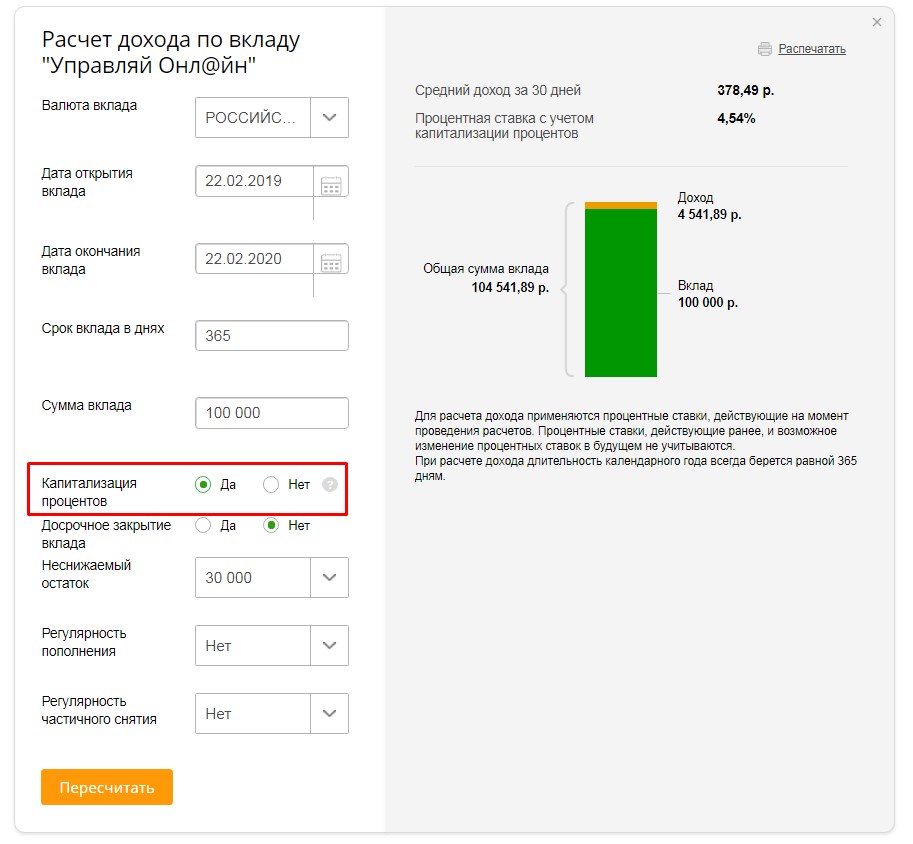

Например, такую возможность предоставляет Сбербанк по вкладу «Управляй». В первом случае показан доход клиента с простыми процентами, начисляемыми в конце срока.

Второй случай показывает прибыль по вкладу с учётом ежемесячной капитализации. Обратите внимание, что ставка увеличилась с 4,45 % до 4,54 % годовых.

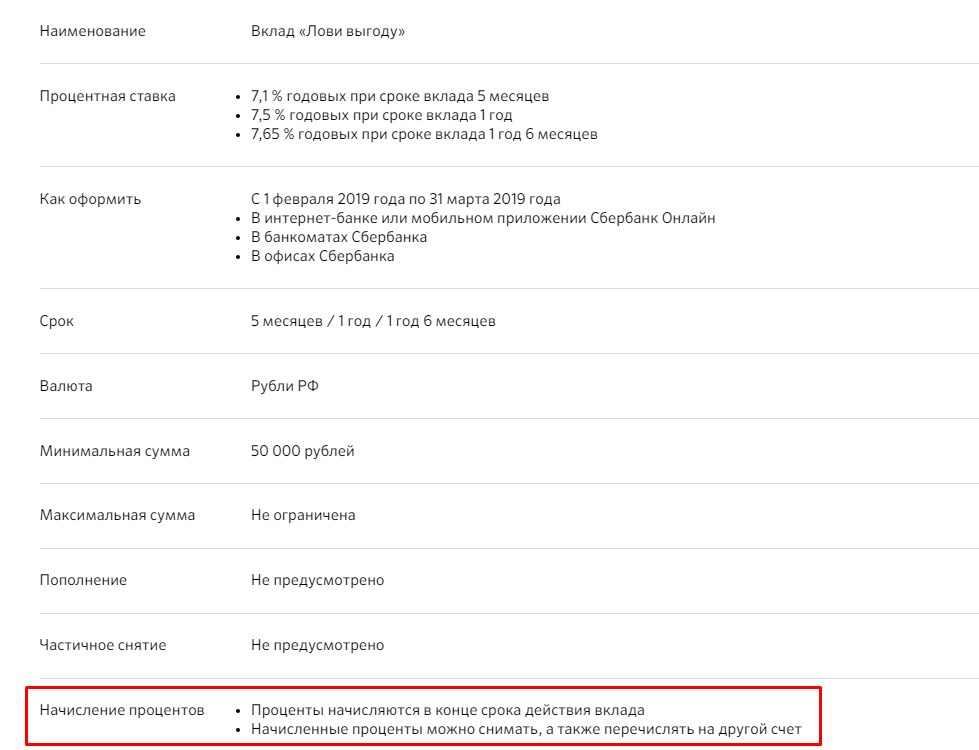

Как оформить вклад с капитализацией

Для оформления вклада с капитализацией можно лично обратиться в ближайшее отделение банка или сделать всё на официальном сайте. Важно правильно выбрать банковскую услугу, так как не каждый вклад подразумевает автоматическое подключение капитализации. Например, Сбербанк предлагает вклад «Лови выгоду», где по условиям договора проценты начисляются в конце срока вклада. Всю полученную прибыль можно снимать или переводить на другой счёт, но не добавлять к основной сумме.

В отделении банка

После того как клиент определится с выбором вклада следует заключить договор с банком. Для оформления вклада гражданам РФ понадобится паспорт. Тем, кто временно проживает в стране, нужно взять с собой три документа:

- подтверждающий личность;

- дающий законное право находиться в стране;

- миграционная карта.

Менеджер банка распечатает и заполнит договор. Спросит о желании вкладчика подключить капитализацию. Вся информация об условиях договора — процентная ставка, срок действия, когда начисляются проценты и прочее — перепроверяется. Теперь подписываются два экземпляра договора: один остаётся в банке, другой выдаётся клиенту.

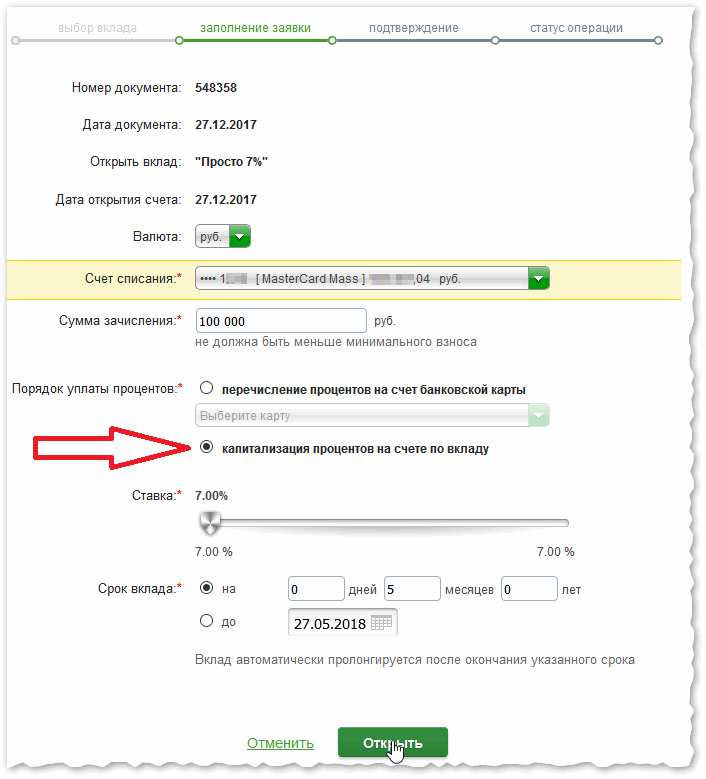

Онлайн

Открыть вклад с капитализацией онлайн можно на официальном сайте банка или через мобильное приложение. После заполнения личных данных важно отметить галочкой пункт, что вы открываете вклад с капитализацией.

Капитализация процентов на счёте в большинстве случаев выгодна как клиенту, так и банку. Её можно подключить в большинстве случаев. Однако не каждому вкладчику такие условия подходят. Отказаться от услуги можно только на этапе подписания договора.