Как выбрать вклад: на что обратить внимание, чтобы получить выгоду

Вклад — один из самых распространённых вариантов получить доход, особенно у россиян, поэтому для вкладчика важно знать, как выбрать вклад правильно. Несмотря на инфляцию, держать деньги в банке надёжнее, чем у себя дома. Главное — верно определиться с выгодами.

Цель размещения средств во вклад

Финансовые организации предлагают множество вариантов сбережения денег. Необходимо внимательно изучить тарифы, чтобы не запутаться, и подсчитать прибыль от депозита.

Чтобы выбрать вклад, надо определить его цель, решить, что важнее. Если цель — накопление, то лучше остановиться на вкладе с пополнением. Если сохранение — то правильнее выбрать вклад со ставкой на уровне инфляции. Если получение наибольшего количества дохода — то выбрать тариф с преимущественно высоким процентом по вкладу или с максимальным временем хранения. В третьем варианте может отсутствовать функция пополнения и льготного досрочного расторжения.

Параметры вклада

При выборе вклада внимательно познакомьтесь со всеми дополнительными условиями договора.

Если их не дают прочитать, но просят расписаться под пунктом, где говорится, что вы прочитали и согласны с условиями, то зайдите на сайт банка и внимательно познакомьтесь с информацией:

- сверьте реквизиты на документах;

- изучите договор на открытие депозита в банке;

- проверьте свои данные;

- не открывайте депозит на другого человека — не сможете вернуть такой вклад.

Процентная ставка и капитализация

Размер процентов зависит от самого банка, вложенной суммы денег, выбранного срока, возможности пополнения счёта и дополнительных условий.

Если планируется ежемесячное снятие процентов, выбирайте вклад без капитализации. Капитализация — процедура, когда начисленные проценты регулярно суммируются к общей сумме вклада.

Если вклад без капитализации, то проценты начисляются на сумму, внесённую при открытии вклада, но к ней не суммируются. В этом случае полученные доходы можно снимать до завершения срока по вкладу.

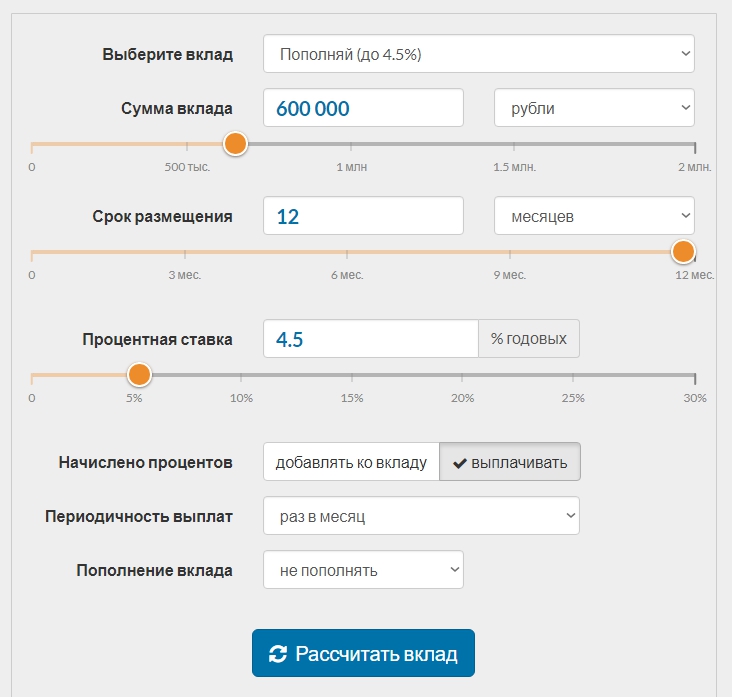

Чаще всего на официальных сайтах банков имеется калькулятор, с помощью которого рассчитывается вероятная прибыль.

Это удобно и просто. Понадобится заполнить срок, сумму, процентную ставку и через мгновение программа произведёт автоматически все расчёты.

Сравнив несколько вариантов, выберите тот, который подходит вам.

Следует учитывать, что выгода от депозита зависит не от высокого процента, а от того, что принесёт максимальную прибыль.

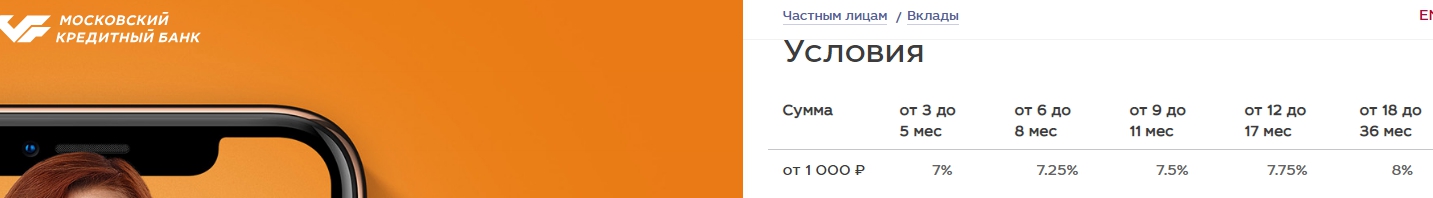

Срок вклада

Важно выбрать оптимальный срок размещения. Чем длиннее срок, тем больше процент. Необходимо принять во внимание, что ситуация на рынке меняется, и ставки по вкладам тоже могут измениться.

Если деньги не понадобятся длительное время, лучше выбрать продолжительный срок. Если нет уверенности, то лучше разместить средства на срок от 3 до 6 месяцев.

Открытие вклада на три года позволит зафиксировать процент, но если ставки возрастут, вкладчик упустит возможность переоформить вклад.

Банки часто проводят разные акции по вкладам, поэтому выгоднее положить средства на небольшой срок, чтобы иметь вероятность воспользоваться скидкой при переоформлении депозита.

Валюта

Вклады бывают в рублях и в иностранной валюте. По валютным вкладам процентные ставки обычно низкие. Это характеризуется ключевой ставкой ЦБ. Ниже приведена сравнительная таблица по валютным и рублевым ставкам вклада «Выгодный» банка ВТБ.

| Срок | 3-6 мес. | 6-13 мес. | 13-18 мес. | 18-24 мес. | 24-36 мес. | 36-61 мес. |

| Процентная ставка в рублях | 6,30 | 6,40 | 6,40 | 6,50 | 6,50 | 6,30 |

| Процентная ставка в долларах | 1,05 | 1,70 | 2,05 | 2,10 | 2,10 | 2,10 |

| Процентная ставка в евро | 0,01 | 0,05 | 0,1 | 0,15 | 0,20 | 0,25 |

Банкам невыгодно вводить большие проценты по вкладам в валюте.

Как ожидается, финансовые организации будут продолжать снижать ставки в евро и долларах. Ориентиром в этом направлении для всех служит Сбербанк.

Курс валют в нашей стране часто меняется. В случае падения рынка для тех, кто хранил сбережения в валюте — это выгодно. Если уже произошло увеличение курса — нежелательно переводить рубли в валюту. Велик риск проиграть.

Возможность распоряжения

Общая ситуация следующая:

- если не планируется ни снятие, ни пополнение, процент будет выше;

- если планируется пополнение, процент будет средний;

- если планируется частичный отзыв, то процент будет маленький.

Приведём несколько примеров по вкладам Сбербанка.

| Вклады Сбербанка | Максимальная годовая процентная ставка в рублях | Пополнение | Снятие |

| «Пополняй» | 5,30 % | есть, от 1000 рублей или 100 $ | нет |

| «Управляй» | 5 % | есть – от 1000 рублей или 100 $ | есть |

| «Сохраняй» | 5,75 % | нет | нет |

Как видно из таблицы, вклад «Управляй» и «Пополняй» имеют возможность пополнения, а вклад «Сохраняй» нет. Соответственно, ставки выше по последнему вкладу.

Следует обратить внимание на условия пополнения вклада: от какой суммы возможно и какими способами. В некоторых случаях докладывать можно в течение определённого срока, а после вклад становится не пополняемым.

Счёт вклада можно пополнять через Сбербанк Онлайн или в офисе банка наличными или безналичными средствами.

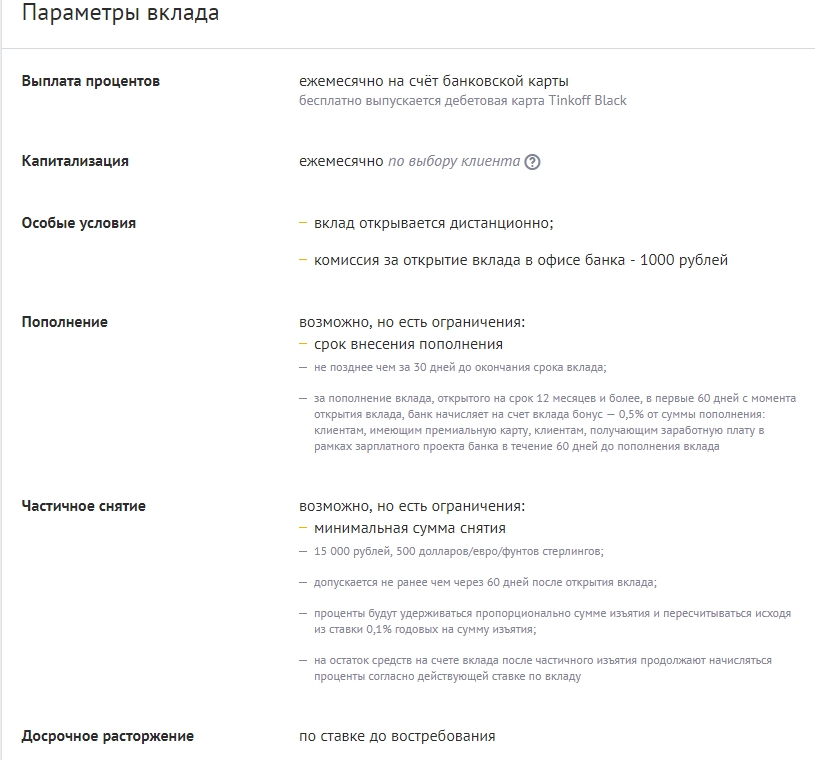

Если клиент предпочитает вклад с частичным отзывом, необходимо учесть его условия: какая возможна минимальная сумма для снятия, какой должен быть минимальный остаток.

Приведём пример — «СмартВклад» банка Тинькофф.

Досрочное расторжение

В большинстве случаев при досрочном расторжении вклада клиент получает прибыль по ставке до востребования. Даже если до окончания действия договора осталось несколько дней в случае досрочного отзыва теряется прибыль.

Чтобы этого избежать, лучше выбрать вклад с возможностью льготного расторжения договора.

К примеру, Ренессанс банк предлагает следующие условия досрочного отзыва вклада «Доходный» в зависимости от фактического нахождения денег на счёте.

Дополнительные условия

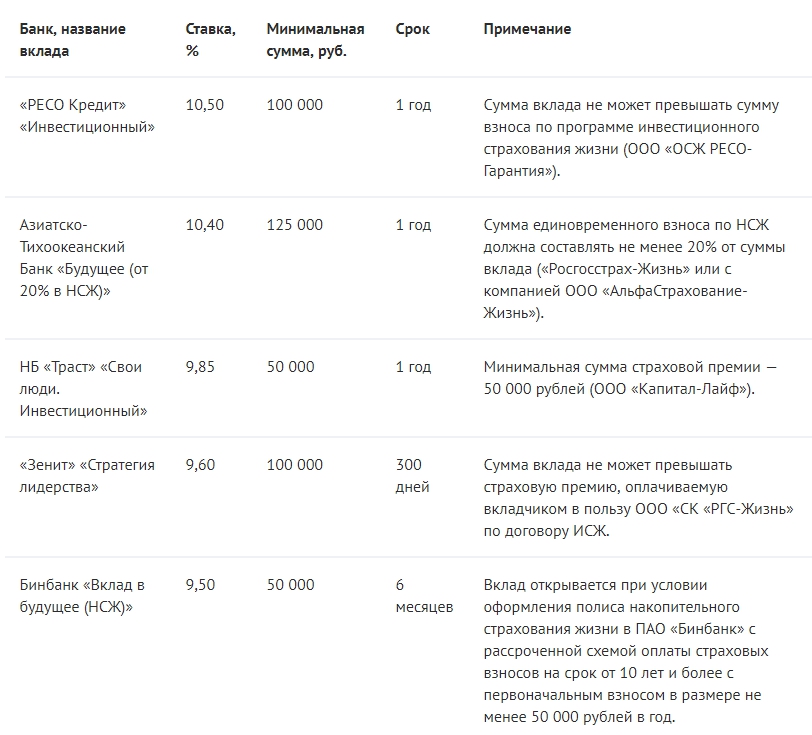

В некоторых банках в обязательном порядке условием размещения вклада является отчисление некоторой суммы денег на НСЖ, благотворительность и т. д.

Есть вклады, по которым большие проценты получают, если открыть премиальный пакет услуг банка. Ставки по ним больше рыночных, но есть подводные камни, в результате которых доход может упасть.

Например, пакет банковских услуг «Премиальный» банка ПАО Росбанк, по которому предусмотрены ряд возможностей и привилегий, в том числе повышенная ставка по вкладам.

Базовые условия по вкладу «150 лет надёжности» предлагают ставку 6,3 % годовых при размещении средств на 12 месяцев, а для владельцев премиального пакета при тех же условиях ставка будет 7,4 %. Однако стоимость ежемесячного обслуживания по данному пакету услуг может доходить до 2500 рублей, что снизит итоговый доход по вкладу.

Сравним доход при размещении на данный вклад 500 тысяч рублей сроком на 12 месяцев при базовых условиях и для владельцев премиального пакета:

| Критерии сравнения | Базовые условия | Премиальный пакет |

| Процентная ставка, % годовых | 6,3 | 7,4 |

| Доход по вкладу за 12 месяцев | 31500 | 37 000 |

| Ежемесячное обслуживание счёта за год | 0 | 30 000 |

| Итоговый доход | 31 500 | 7000 |

В некоторых банках предлагается высокий процент при открытии вклада через систему онлайн.

Другие финансовые учреждения призывают приобрести к вкладу страховку, чтобы увеличить общий процент. Тщательно ознакомьтесь в этом случае с условиями страхования.

Несколько банков дают хорошие проценты, если купить ПИФ — паевые инвестиционные фонды, ценные бумаги. Главное осознавать, что любой вид инвестиций — риск.

Условия обслуживания

Важным фактором при выборе вклада являются условия обслуживания:

- имеется дистанционная альтернатива открытия вклада;

- профессионализм сотрудников финансового учреждения;

- доступность горячей линии;

- наличие удобного личного кабинета;

- близкое расположение банка и его банкоматов к месту проживания.

Вам должно быть не только выгодно сотрудничать с банком, но и удобно с ним работать.

Надёжность банка

Большинство банков участвуют в программе обязательного страхования вкладов. Каждый вклад застрахован государством на сумму до 1,4 млн рублей.

Конечно, крупные банки внушают больше доверия, но процентные ставки в них ниже. Поэтому не стоит пренебрегать небольшими финансовыми учреждениями, участвующих в программе.

Если владеете большой суммой денег, то лучше поместить в разные банки, разделив на части, чтобы они не превышали суммы страховки.

Список банков, вклады которых застрахованы, размещены на сайте Агентства по страхованию вкладов.

Обязательно потребуйте у финансовой организации документ о внесении денежных средств, чтобы не попасть в число «серых» вкладчиков, вклады которых не застрахованы в АСВ.

Если впервые слышите о банке, лучше не доверять свои деньги.

Удостоверьтесь, что есть лицензия, что вклады застрахованы. Также стоит насторожиться, если предлагаются высокие проценты по вкладам. Это может быть ситуация, когда банк не планирует возвращать денежные суммы клиентам из-за возникших проблем с ликвидностью.

Думая о том, какой выбрать вклад важно учесть множество факторов. В первую очередь, удостовериться в надёжности банка. Затем определиться с целью. Внимательно исследовать тарифы, познакомиться с условиями обслуживания, изучить договор. В целях безопасности, если накопления ощутимые, лучше распределить их по разным банкам. Можно поместить средства в разнообразных валютах, на различные сроки. Помните о законе рынка, который гласит — чем выше доходность, тем выше риски.