Договор банковского вклада: обязательные пункты + подводные камни

Вкладчик, подписывая договор банковского вклада, дает согласие на все условия, в нём прописанные. Но многие люди ставят подпись, не читая договор, что часто влечёт возникновение спорных ситуаций. Расскажем, на что стоит обращать внимание при заключении данного соглашения.

Ожидания и реальность

Банковские организации активно рекламируют свои продукты, в том числе и депозитные программы. Однако верить рекламе не стоит. Её цель — привлекать клиентов любыми возможными способами и побудить заключить сделку. Поэтому банки афишируют плюсы, умалчивая о недостатках.

По этому же принципу действуют консультанты, работающие в финансовых организациях. В рассказе о банковском продукте не будет отрицательных сторон — только плюсы. Сотрудникам банка нужно выполнить план — привлечь как можно больше клиентов.

Именно по этой причине не стоит верить ни рекламным объявлениям, ни банковским работникам, а полагаться только на себя. Важно обязательно прочитывать соглашение перед тем, как ставит свою подпись. В договоре могут быть явные расхождения с рекламой.

К примеру, «Газпромбанк» предлагает клиентам в рекламе открыть вклад под названием «Ваш успех» под максимальный процент — 8,3 % годовых.

Но когда клиент заключает соглашение, оказывается, что для получения такой высокой ставки требуется внести на депозитный счёт сумму на длительный срок — 1095 дней. При этом обязательно воспользоваться капитализацией процентов. В противном случае ставка будет — 7-7,45 % годовых.

Законодательная база

Договор банковского вклада регулируется в первую очередь Гражданским кодексом РФ. Этот закон раскрывает данное понятие следующим образом (статья 834 ГК РФ): «По договору банковского вклада банк, принявший поступившую от вкладчика денежную сумму, обязуется вернуть её и выплатить проценты на условиях и в порядке, которые предусмотрены договором».

Гражданское законодательство закрепляет некоторые требования к этому соглашению:

- публичность — банк не должен отказывать в предоставлении вклада никому без весомой причины;

- оформление соглашения в двух экземплярах;

- обязательность выплаты процентов, указанных в договоре;

- невозможность перевода средств вкладчика на счета других лиц, если иное не предусмотрено соглашением.

Стороны имеют право прописывать в договоре условия относительно ставок, сроков, сумм на своё усмотрение. Они вправе даже предусмотреть одностороннее изменение процентной ставки со стороны банка. Наличие этого пункта необходимо обязательно проверять.

Что должно быть в договоре банковского вклада

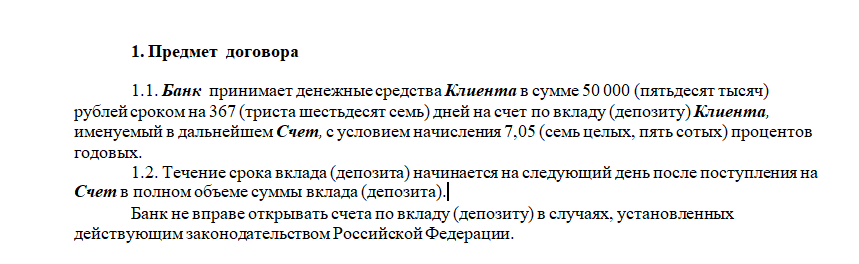

Законодательство не определяет конкретную форму депозитного договора. Но есть ряд условий, которые на практике встречаются в этом документе чаще всего.

Ознакомиться с образцами можно на сайтах банков, к примеру, бланк соглашения в ВТБ.

Стороны договора

Соглашение о вкладе заключают две стороны:

- банковская организация;

- вкладчик.

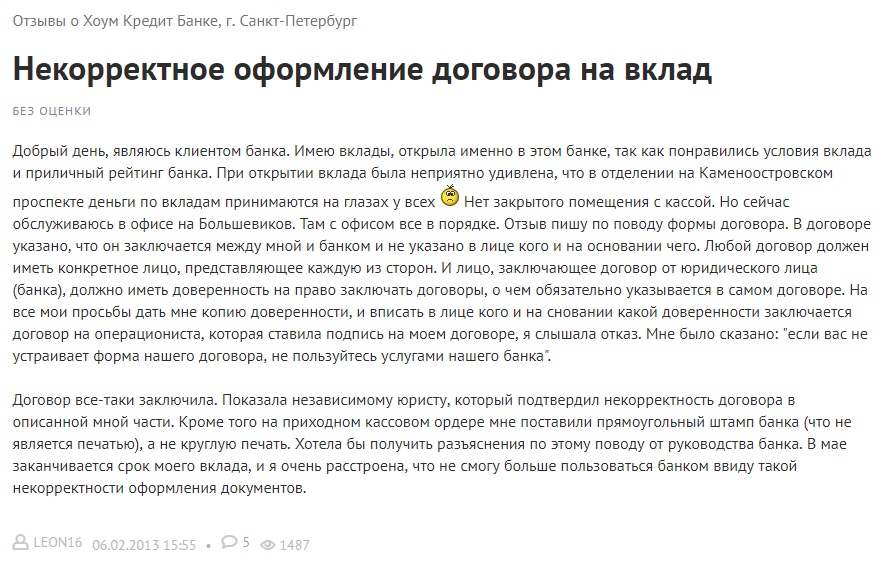

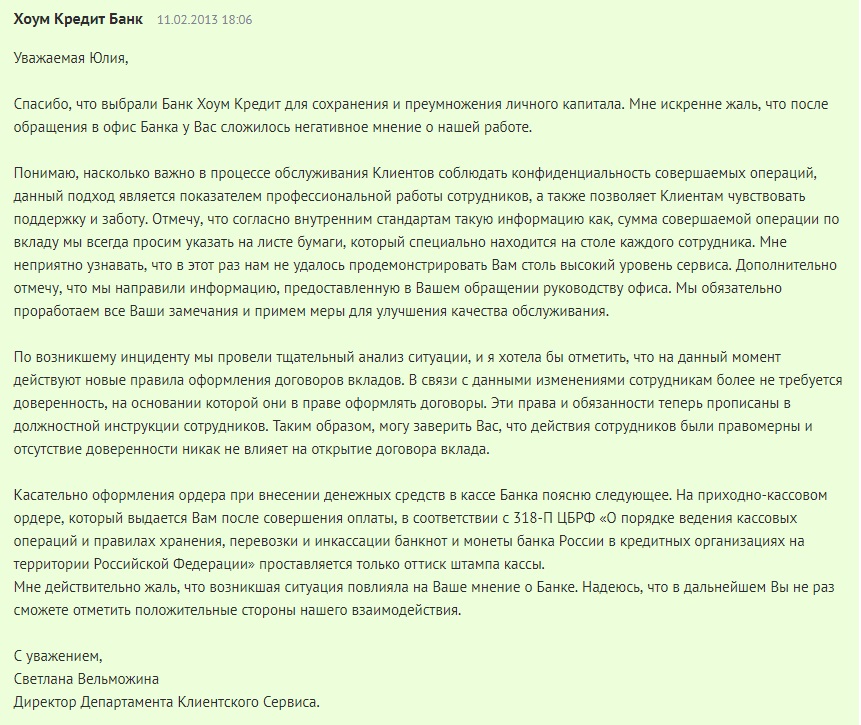

Банк заключает договор от имени своего представителя. Важно проверить, чтобы у него была доверенность, которая даёт полномочия на оформление соглашения. Данные доверенности должны быть указаны в договоре. К примеру, банк «ВТБ» в лице менеджера Светлова П.Р., действующего на основании доверенности №234 от 23.01.2019.

Клиенты банка всегда имеют право требовать от представителя предъявления доверенности. При этом менеджер не вправе отказать в этом запросе.

Валюта и сумма вклада

Вклады открывают в большинстве случаев в трёх валютах — рубли, доллары и евро. Вкладчик сам определяет, какую денежную единицу ему лучше всего использовать.

Что касается суммы депозита, то каждая программа устанавливает конкретный размер минимального взноса. Некоторые банки также указывают величину максимально возможного вклада. При внесении денег на счёт важно проследить, чтобы в соглашении была указана та же самая сумма, которую клиент внёс в кассу.

Порядок начисления процентов

Проценты по депозиту начисляются тремя способами:

- ежемесячно;

- ежеквартально;

- в конце срока действия договора.

Начисление производится на следующий день после того, как клиент внесёт денежные средства, а заканчивается в последний день срока включительно. Также следует обратить внимание на то, можно ли воспользоваться выплаченными деньгами можно сразу же или они капитализируются на счёте по вкладу.

Процесс начисления процентов обычно является прозрачным и понятным. Главное посмотреть, чтобы в соглашении был указан тот способ, о которым было сказано изначально.

Процентная ставка

Это самый главный пункт договора. При заключении соглашения важно проследить, чтобы в нём была указана такая же ставка, о которой было оговорено ранее.

При этом необходимо проверить, является процент годовым или же зависимым от определённого количества дней в году. Также следует обратить внимание на то, зависит ли ставка от суммы и срока вклада. Очень часто встречаются программы, где процент увеличивается вместе с размером депозита.

Дата окончания действия

Вклады могут иметь разный срок действия. Существуют как срочные, так и бессрочные депозиты. Если соглашение имеет конкретный срок действия, тогда денежные средства возвращают по окончанию установленного договором периода или же в день, когда клиент потребует возврата, то есть по правилу до востребования.

Условия досрочного расторжения

Клиент имеет полное право в любое время расторгнуть договор банковского вклада. Но это нередко влечёт за собой негативные последствия в виде потери процентов. При досрочном расторжении банки в большинстве случаев производят перерасчёт дохода по ставке 0,01 % годовых.

Но есть учреждения, предлагающие наиболее лояльные условия, к примеру, перерасчёт по половине ставки или полное сохранение процентов.

Стоит отметить, что у юридических лиц может вовсе не быть права отзывать депозит раньше срока.

Условия пролонгации

Автоматическая пролонгация — удобная услуга, позволяющая продлевать срок соглашения без участия вкладчика. Если клиент не обращается в последний день действия договора за своими сбережениями, то банк продлевает вклад.

При этом условия устанавливают те, которые актуальны на момент переоформления соглашения. Начисленные проценты могут быть переведены на банковский счёт вкладчика, его карточку, депозит «До востребования». Точный перечень возможных способов перечисления каждый банк устанавливает отдельно.

Также некоторые банки устанавливают конкретное количество раз, которые депозит может быть продлён автоматически.

Не все организации допускают автопролонгацию. Если этот пункт важен, следует обратить на него внимание при заключении договора.

Форма договора

Гражданское законодательство предписывает, что договор банковского вклада требуется заключать в письменной форме. Даже при открытии депозита через официальный сайт учреждения, формируется соглашение, которое клиент вправе в любое время получить в отделении банка.

Как распознать подводные камни

Самое главное правило для всех вкладчиков — внимательно прочитывать всё, что написано мелким шрифтом, и не стесняться задавать сотруднику банка вопросы, если что-то не понятно.

Не стоит торопиться с ознакомлением, нужно прочитать его вдумчиво, проверяя все условия на соответствие с теми параметрами, о которых было оговорено изначально. Если есть возможность, можно пригласить юриста, который проверит соглашение.

Примеры подводных камней.

В банке «Юникредит» для получения максимального дохода по вкладу «Для жизни», который обеспечивается ставкой в 8,20 % годовых, требуется обязательно оформить ИСЖ, то есть инвестиционное страхование жизни. Клиентам предлагается принять участие в инвестировании, однако, получат ли они доход от этого — неизвестно. Прибыль зависит от успешности инвестиционного проекта.

В Сбербанке по программе «Пополняй» предусмотрено одно интересное условие: максимальный размер депозита не должен быть больше, чем первоначальный взнос, умноженный на 10 раз. Если клиент всё же внесет больше, то ему будет начисляться только половина процентной ставки на получившуюся разницу.

На что обратить внимание

Перед тем, как ставить свою подпись, следует проверить два главных момента:

- правильность внесения паспортных данных вкладчика;

- условия депозита.

Обязательно нужно проследить, чтобы на соглашении была поставлена подпись сотрудника банка, а также номер договора и дата его составления.

Также обратить внимание на реквизиты и наименование банковского учреждения. Банк может прописать в документе дочернюю организацию. В этом случае требуется проверить наличие у неё лицензии на ведение банковской деятельности.

Яблоко раздора

В судебной практике есть много случаев, когда вкладчики обращаются в суд с иском на банк по поводу вкладов.

Пример 1

Гражданин Иванов Р.С. подал исковое заявление в суд на банк, в котором указал, что ему выплатили проценты меньше, чем должны были по договору. А получилось так вследствие того, что банк в одностороннем порядке изменял процентную ставку в меньшую сторону, не уведомляя об этом.

От суда истец потребовал возместить ему неуплаченные проценты по вкладу, а также выплатить проценты за то, что банк пользовался чужими денежными средствами, то есть незаконно удержанной прибыли вкладчика.

Судья удовлетворил данный иск полностью, потребовав от банка выплатить все заявленные вкладчиком проценты.

Пример 2

Гражданин Рогозин О.Т. обратился в суд с иском, в котором указал, что его отец открыл в банке вклад, но через год умер. Вступив в права наследования, истец посетил банковское учреждение и заявил о своем желании вступить в договор банковского вклада как наследник на основании универсального правопреемства.

Однако, банк отказал ему в просьбе и предложил заключить новый договор, а те проценты, которые были начисленные умершему вкладчику рассчитать по минимальной ставке 0,01 %, как по вкладу «До востребования», ссылаясь на то, что соглашение было расторгнуто раньше срока.

В иске заявитель потребовал включить его в договор своего умершего отца, чтобы продолжить получать повышенные проценты по вкладу.

Суд удовлетворил просьбу истца, ссылаясь на то, что в данном случае действительно имеет место универсальное правопреемство, а значит, наследник должен получить деньги в полном объёме вместе с начисленной повышенной ставкой. Также суд указал, что наследник вправе заменить умершего вкладчика в договоре и продолжить пользоваться услугой.

Отзывы вкладчиков по вопросам оформления вкладов и их условий

Ещё один вопрос-ответ с портала Банки.ру представлен ниже.

Дегтярева Р.А.: «Насколько я понимаю, договор банковского вклада заключается в письменной форме и один экземпляр должен быть у меня. Но мне почему-то не отдали его, ссылаясь на то, что мое заявление на открытие — это и есть подтверждение заключения сделки. Может лучше забрать свои деньги оттуда как можно быстрее?!»

Ответ: «Вы имеет полное право обратиться в банк и потребовать предоставления письменного договора».

Договор банковского вклада — соглашение, имеющее много нюансов и подводных камней. Поэтому перед подписанием документа требуется внимательно прочитать его, чтобы в будущем не возникало споров и конфликтов с банком.