Депозитный сертификат: кто может вкладывать в него деньги

Среди разнообразия современных банковских продуктов особое место занимают депозитные сертификаты. Эта ценная бумага появилась в России относительно недавно, но уже набирает обороты. Мы изучили, что такое депозитный сертификат и чем он отличается от сберегательного сертификата, а также виды, особенности, достоинства и недостатки этих документов.

Депозитный и сберегательный сертификат: сходства и отличия

Согласно нормам Гражданского Кодекса РФ, депозитный сертификат — это такая разновидность ценной бумаги, подтверждающих право вкладчика на сохранение и возврат инвестированных денег, а также оговорённых процентов, после того как срок действия документа закончится.

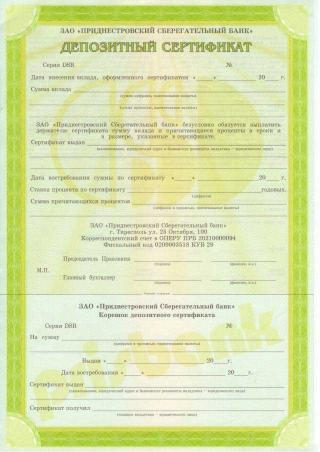

Каждый депозитный сертификат содержит обязательные реквизиты:

- название документа и банка, его выдавшего;

- серия и номер;

- дата выдачи;

- сумма вклада;

- обязанность эмитента вернуть средства, внесённые на депозит, включая проценты;

- информация о владельце (в именном сертификате);

- дата возврата суммы;

- размер причитающихся процентов;

- процентная ставка «до востребования»;

- сведения о банке-эмитенте, подписи полномочных лиц и официальные печати;

- подпись владельца (на именном сертификате).

Если одного из вышеперечисленных реквизитов нет, ценная бумага будет считаться недействительной. Документ выпускается строго на официальном бланке в лицензированной типографии. Это минимизирует риск подделки сертификата.

Депозитный сертификат в целом то же самое, что и сберегательный. Он также обеспечивает право получения вложенной суммы и банковских процентов. Отличительная особенность заключается в статусе владельца: сберегательный сертификат предлагается исключительно физлицам, а депозитный — компаниям и организациям, т.е. юрлицам. В остальном правила использования этих банковских продуктов абсолютно идентичны.

Депозитный сертификат в целом то же самое, что и сберегательный. Он также обеспечивает право получения вложенной суммы и банковских процентов. Отличительная особенность заключается в статусе владельца: сберегательный сертификат предлагается исключительно физлицам, а депозитный — компаниям и организациям, т.е. юрлицам. В остальном правила использования этих банковских продуктов абсолютно идентичны.

Разновидности депозитных сертификатов

Различают разовые и серийные депозитные облигации, а также именные и на предъявителя.

Разовые и серийные

Выпускают разовые и серийные депозитные сертификаты. Разовая ценная бумага изготавливается индивидуально для определённого вкладчика. Серийные облигации выпускаются партиями и рассчитаны на расширенный круг владельцев. Данные для серийных сертификатов просто вписываются в готовый типовой бланк. По юридической силе и правилам использования разовые и серийные ценные бумаги не отличаются друг от друга.

Именные и на предъявителя

В зависимости от субъектного состава депозитные сертификаты бывают:

- именные;

- на предъявителя.

Именная облигация рассчитана на определённого владельца, данные которого указываются непосредственно в самом документе. Такой документ возможно передоверить другому лицу только заключив договор цессии.

Документ без указания имени владельца может погасить каждый человек, который предъявляет в банке эту бумагу. Её можно свободно отдать третьим лицам, что открывает дополнительные возможности для инвестирования средств.

Заметим, что продажа депозитного сертификата до истечения срока действия подразумевает гораздо меньшую упущенную выгоду, чем при преждевременном погашении. В этом и состоит основное преимущество депозитной облигации среди других банковских продуктов, например, вклада.

Именные сертификаты обычно имеют большую процентную ставку, чем сертификаты без указания владельца.

Отличительные черты

Как и любой финансовый документ, депозитный сертификат облает рядом отличительных особенностей. Для удобства мы систематизировали все необходимые сведения в виде таблицы.

| Наименование особенности | Именной депозитный сертификат | Депозитный сертификат на предъявителя |

| Форма выпуска | Документарная (на офиц. бланке) | Документарная (на офиц. бланке) |

| Валюта | Российский рубль | Российский рубль |

| Владелец | Юридические лица резиденты и нерезиденты | Юридические лица резиденты и нерезиденты |

| Возможность выступать платёжным средством | Нет | Да |

| Возможность пополнения | Нет | Нет |

| Возможность продления срока | Нет | Нет |

| Процентная ставка | Фиксированная | Фиксированная |

| Возмещение прав при утрате | Банк выдает дубликат | По решению суда |

Напрашивается вывод, что именные и депозитные сертификаты на предъявителя очень похожи. Однако бумаги на предъявителя могут свободно отчуждаться другим лицам, то есть использоваться как платёжное средство. А именные — нет, их может обналичить только тот владелец, чье имя прописано в документе. Это ограничивает свободу обращения, но ставки на таких условиях выгоднее. Именная облигация по сути своего содержания защищена от кражи или потери, в то время как документ на предъявителя может использовать любой человек в своих целях.

Кто может быть эмитентом депозитных сертификатов

Чтобы осуществлять выпуск депозитных сертификатов банк-эмитент должен соответствовать ряду необходимых требований. Эти условия подробно прописаны в положении «О сберегательных и депозитных сертификатах кредитных организаций».

К ним относятся:

- осуществление банком-эмитентом непрерывной коммерческой деятельности в течение двух лет;

- годовая отчётность банка должна быть опубликована и утверждена аудиторами;

- банк-эмитент должен действовать, соблюдая нормы и правила относительно своих резервов;

- эмитент должен следовать нормам законодательства о банковской деятельности в РФ.

ЦБ РФ согласовывает условия выпуска и порядок обращения депозитных сертификатов. Нормы выпуска должны содержать визуальное описание и образец сертификата. Потенциальный эмитент, желающий выпускать сертификаты, в течение 10 дней должен сообщить о своем намерении в территориальное управление Центрального Банка РФ. Регистрирующий орган в свою очередь рассматривает предлагаемые условия и при отсутствии замечаний утверждает их, заверив своё решение официальным письмом.

Сегодня депозитные сертификаты выпускают несколько крупнейших банков страны, в частности: Сбербанк, ВТБ 24, Газпромбанк, Номос-Банк, «Открытие».К примеру, ВТБ 24 предлагает своим вкладчикам депозитные сертификаты сроком действия от 1 месяца до 5 лет. Допустимая сумма вложений — от 10 тысяч рублей. Процентная выгода меняется в зависимости от срока, который сертификат действует, и варьируется от 0,01 до 11 %.

Порядок погашения депозитного сертификата

Сертификат, о котором мы рассказываем, можно погасить в любом отделении или филиале банка-эмитента. Вам нужно заполнить заявление, указать реквизиты банковского счёта, куда нужно будет перевести деньги и предъявить сертификат. Погашение депозитных сертификатов в отличие от сберегательных всегда происходит без участия наличных денег.

Когда ценная бумага обналичивается раньше срока окончания действия, то сумма, прописанная в сертификате, полностью выплачивается вкладчику. Однако проценты вычислят по ставке, которая определена в строке «до востребования».

Плюсы и минусы депозитных сертификатов

Перед тем, как приобрести депозитный сертификат, необходимо объективно оценить преимущества и недостатки этого предложения.

Преимущества

- это отличный способ инвестирования финансов;

- фиксированные и достаточно высокие процентные ставки;

- доступность быстрого погашения в любом отделении эмитента;

- свободное обращение — право отчуждения третьим лицам (кроме именных сертификатов);

- можно использовать во взаимных расчётах или в качестве залога при оформлении кредита;

- надежность и низкие риски.

Недостатки

- нет возможности пополнить или частично обналичить средства;

- нет капитализации и, как следствие, перспективы накопления;

- депозитные сертификаты не подлежат обязательному банковскому страхованию, в случае отзыва лицензии у эмитента, владелец не получит компенсации;

- бумаги на предъявителя могут выкрасть и погасить без участия владельца;

- выгода — проценты — являются объектом налогообложения.

Депозитный сертификат — это ценная бумага, предназначенная для сохранения финансовых активов юридических лиц. Они могут быть именными и на предъявителя. Вложения не подвержены инфляции, предусмотрен ресурс для прибыли в виде процентов. При необходимости возможна продажа облигации другому юридическому лицу. Потенциальным обладателям сертификатов необходимо найти зарекомендовавший себя банк-эмитент, поскольку страховой гарантии по этим ценным бумагам нет.