Отличия налогового режима самозанятых от ИП: что выбрать предпринимателю

С 2019 года введен новый специальный налоговый режим для тех, кто работает на себя. Для многих, вынужденных ранее регистрировать ИП, такой режим может позволить сэкономить на платежах в бюджет. Это привлекательно, но доступно не каждому. Самозанятый и ИП — в чём разница мы рассмотрим подробнее.

Налоговая ставка

Размеры налогов и прочих выплат, подлежащих перечислению в бюджет, являются основным отличием статусов самозанятости от ИП.

Ставки у самозанятых

Работающий с 2019 года Федеральный закон №422-ФЗ устанавливает для граждан, осуществляющих деятельность без привлечения работодателя, только два варианта налоговой ставки:

- 4 % — если такой гражданин работает с физлицами, оказывает услуги или продает товары населению;

- 6 % — если работа ведётся с предпринимателями и организациями.

Нужно учитывать, что согласно ст. 8 закона базой для расчёта налога на профессиональный доход (НПД) считаются доходы, а именно денежные средства, полученные самозанятым при оплате покупки или услуг. Варианта считать налог с чистой прибыли — дохода, уменьшенного на расходы — в такой системе налогообложения нет.

Самозанятые не платят никаких других налогов. По деятельности, которую они ведут в системе оплаты НПД, не требуется платить НДФЛ.

Ставки у индивидуальных предпринимателей

У ИП есть несколько вариантов налогообложения на выбор. Если после регистрации предприниматель не направил в ФНС уведомления о выборе специализированного режима, то налог автоматически оплачивается по общей системе — ОСН или ОСНО — она считается стандартной.

Этот режим отличается большим количеством налоговых платежей, а также требованием ведения и предоставления полноценного бухгалтерского и налогового учёта. В некоторых случаях ОСНО может быть выгодна, например, в оптовой торговле или при продаже импортируемых товаров.

Патентная система налогообложения (ПСН) предназначена только для ИП, осуществляющих деятельность, виды которой входят в классификатор. Он содержит 63 позиции. Выплата налога по такому спецрежиму производится раз в год — оплата патента. Расчёт его стоимости зависит от срока действия патента и налоговой базы, устанавливаемой региональными законодательными актами. Кроме ограничения по видам работ есть рамки по количеству сотрудников и годовому доходу.

Единый сельскохозяйственный налог — ЕСХН — платят те предприниматели, которые занимаются производством сельхозпродукции. Данный налоговый режим является специализированным, поэтому отменяет часть стандартных налогов: НДС, НДФЛ, имущественный. Применить его можно при получении не менее 70 % доходов от сельскохозяйственной деятельности.

Единый налог на вмененный доход или ЕНВД также относится к спецрежимам и отменяет стандартные налоги. Для данной системы существуют ограничения по видам деятельности, количеству наёмного персонала и объёму участия других организаций. Фактически полученный доход при расчёте значения не имеет. Расчёт налога производят, исходя из размера предполагаемого дохода. Его уровень определяет государство. Фиксированной ставки нет, она зависит от вида деятельности и различна для каждого предпринимателя.

Упрощённая система налогообложения или УСН применяется чаще всего. Считается экономически целесообразным режимом. Заменяет основные налоги общей системы, широка в применении. Из ограничений только обороты, количество сотрудников и годовой доход.

Определение налоговой базы возможно по двум вариантам:

- только доходы — ставка составит 6 %;

- доходы, уменьшенные на расходы — ставка 15 %.

ИП может быть плательщиком НДС. Происходит это в тех случаях, если он использует основную систему налогообложения. Есть также ряд дополнительных обстоятельств, в которых предприниматель становится плательщиком данного налога:

- Выставление счетов-фактур.

- Перемещение товаров через границу (таможенный НДС).

- Признание налоговым агентом.

- Работа по агентским договорам комиссии и поручения.

- Утрата права на применение специального налогового режима.

В любом случае при доходе от деятельности ниже 2 миллионов рублей ИП освобождается от оплаты НДС.

НДФЛ также оплачивается только при применении основной системы налогообложения. Все специальные режимы освобождают от оплаты налога на доход физлиц.

Исключением будут являться ситуации:

- При оформлении беспроцентного займа НДФЛ придется заплатить с разницы процентов.

- Получение доходов в виде дивидендов.

- Операции с личным имуществом, например, продажа квартиры.

Также при найме работников ИП становится не только налогоплательщиком, но и налоговым агентом, и обязан отчислять НДФЛ за своих сотрудников.

Нанять самозанятых в качестве сотрудников нельзя: это преследуется по закону. Работать с самозанятыми можно только как с контрагентами.

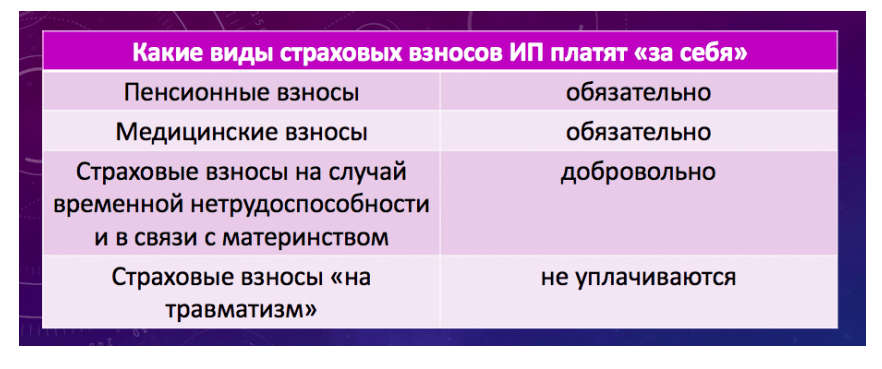

Страховые взносы

Перечисление помимо налогов иных взносов в бюджет — ещё один критерий, по которому самозанятый отличается от ИП. Так называемые страховые взносы — обязательные платежи, перечисляемые в ПФР на формирование пенсии и в федеральный бюджет на собственное медицинское страхование.

С 2019 года страховые взносы для ИП делятся на фиксированные и дополнительные. Фиксированные применяются для всех одинаково и составляют конкретную сумму: 29 354 рубля — пенсионные отчисления, 6 884 рубля — медицинские. При доходах выше 300 тысяч рублей в год платится дополнительный взнос. Он идет только в ПФР и рассчитывается как 1 % с превышающей суммы.

Освободиться от уплаты страховых взносов нельзя. «Заморозка» бизнеса и отсутствие доходов не являются обстоятельствами, освобождающими от выплат.

Их можно временно приостановить в одном из пяти случаев:

- Во время нахождения на военной службе по призыву.

- При уходе за ребёнком до полутора лет.

- При уходе за ребёнком-инвалидом, взрослым с 1 группой инвалидности и пожилым человеком старше 80 лет.

- При проживании с супругом, несущим службу в местности, где деятельность осуществлять невозможно.

- При проживании вне страны с супругом, работающим в консульстве, диппредставительстве, международных организациях.

При этом предпринимательская деятельность должна быть приостановлена.

Согласно ст. 15 422-ФЗ самозанятые граждане, оплачивающие НПД, освобождены от выплаты страховых взносов. Взносы в ОМС включены в размер налога на профессиональный доход. При оплате налога сумма распределяется следующим образом:

- При ставке 4 %: 37,5% распределяется в федеральный бюджет, в том числе на оплату медицинского страхования. 62,5% уходит в региональный бюджет.

- При ставке 6 % федеральный бюджет получает 25 % суммы, остальные 75 % — региональный.

Пример: продажа товара за 10 000 рублей. Покупателем является физическое лицо, ставка НПД 4 %. Размер налога 400 рублей. Из них 150 рублей уйдут в фонд ОМС, 250 рублей — в региональный бюджет.

Требование платить взносы в ПФР к самозанятым также не предъявляется. Это означает, что пенсионные баллы начисляться не будут и не учитывается стаж. Однако при желании можно делать взносы самостоятельно. Согласно Постановлению №160 от 19.02.2019 периоды их уплаты будут засчитаны при подсчёте страховых пенсий.

Другие особенности

Помимо ставок налога и необходимости оплаты страховых взносов, между работой в статусе самозанятого и ИП есть ряд важных различий.

Основные различия в работе в статусе ИП и самозанятого.

| Параметр | ИП | Самозанятость |

| Максимальный размер годового дохода, при котором возможно применение налогового режима | В зависимости от применяемого режима

УСН, ПСН – 150 млн рублей В остальных режимах не предусмотрено |

2,4 млн рублей |

| Наличие налоговых вычетов | Только при работе с налоговыми режимами, по которым требуется выплата НДФЛ. Могут быть имущественными, социальными и профессиональными. | Да, при работе с ФЛ 1 %, с ЮЛ 2 %. Общая сумма вычета не более 10 000 рублей. |

| Наличие ККМ | Требуется | Не требуется |

| Отчётность | Предоставляется | Не предоставляется, учёт ведётся через приложение «Мой налог» |

| Ограничения по видам деятельности | Зависят от каждого выбранного специального режима | Есть, зафиксированы в ФЗ-422 |

| Способ регистрации | Подача документов в налоговую | В приложении или в веб-кабинете |

У каждого налогового режима особенности. При выборе оплаты НПД нужно учитывать ряд ограничений — по персоналу, видам деятельности и доходам. При этом такой налоговый режим прост в применении: лёгкая регистрация и отчётность без обращения в налоговую, отсутствие необходимости применения ККМ.

На чём остановить выбор

Самозанятость кажется более простым в работе режимом, однако нельзя однозначно сказать, что она выгоднее ИП. У этой системы есть ряд недостатков.

Основными минусами самозанятости можно определить следующие:

- Ограничения по размерам годового дохода. Низкое значение — 2,4 млн рублей. На начальных этапах этого достаточно, но бизнес должен расти и развиваться.

- Расчёт налога только с дохода. Если производство требует ощутимых затрат, этот параметр может снизить его рентабельность. Также невыгодно будет снимать помещение в аренду.

- Запрет на найм персонала. Даже в небольшом деле может потребоваться помощник. Нанимать персонал в режиме оплаты НПД нельзя.

- Отсутствие отчислений в ПФР. Исправимо, но предполагает дополнительные затраты.

Эти минусы будут становятся плюсами при оформлении ИП. Ограничения по доходам в некоторых налоговых режимах тоже имеются, но суммы в разы выше — есть где развернуться. Работников нанимать можно, многие схемы оплаты налогов позволяют учитывать расходы. Отчисления в ПФР и страховые выплаты присутствуют.

У самозанятости есть плюсы:

- Отсутствие фиксированных страховых взносов. Это особо актуально, если совмещать с основной работой. Освобождает от необходимости платить в бюджет дважды.

- Низкие ставки налога. С учётом отсутствия дополнительных взносов они минимальны по сравнению с другими системами.

- Простая процедура оформления и отчётности. Регистрация и подача необходимой информации проходит в мобильном приложении, никаких бумаг не требуется.

- Не нужно регистрировать ККМ. Передача информации о полученных доходах происходит благодаря электронному чеку, оформляемому в приложении «Мой налог».

Для ИП отсутствие ККМ и подачи декларации невозможно. Ставки налога выше, однако есть льготы, благодаря которым её можно снизить. Например, налоговые каникулы для некоторых видов деятельности, социальные льготы. В таком случае статус ИП может оказаться выгоднее.

Однозначного ответа, что лучше, в данном вопросе быть не может. Самозанятый отличается от ИП объёмами бизнеса: они небольшие. Также при выборе формы регистрации важно учитывать виды осуществляемой деятельности: ФЗ №422 содержит ряд ограничений по ним.

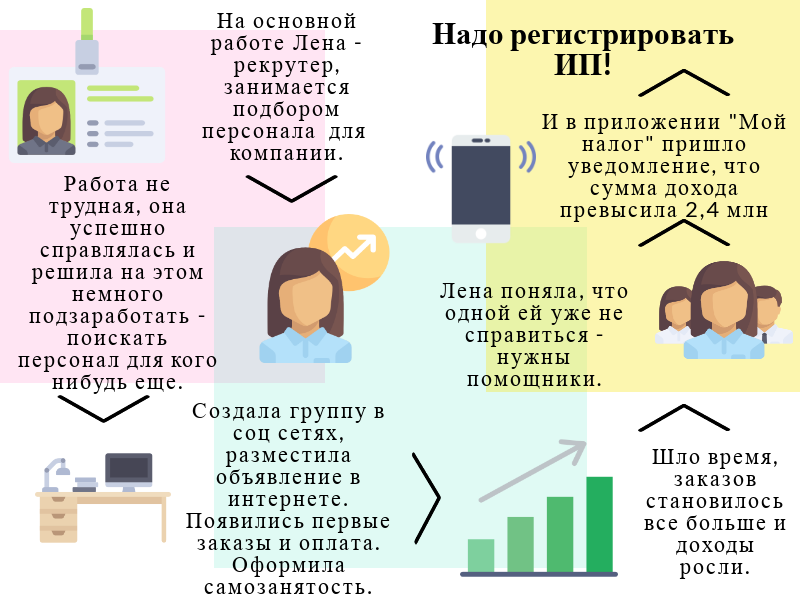

Условия перехода с ИП на самозанятость

Согласно ст. 2 ФЗ №422 перейти на самозанятость могут как физические лица, так и предприниматели. Ограничений на применение специального режима нет, главное — соответствовать всем критериям.

Переход из статуса оплаты НПД к регистрации ИП тоже возможен, и даже необходим, если человек перестал соответствовать необходимым требованиям: по сумме, сотрудникам или видам деятельности.

Для приобретения статуса ИП необходимо подать в налоговую заявление о прекращении действия режима плательщика НПД. Далее подать документы на регистрацию ИП и встать на учёт на общих основаниях.

Не забудьте при подаче документов уведомить налоговую о выборе специального режима налогообложения: УСН, ЕНВД, ПСН, ЕСХН. Лучше сделать это сразу, либо в течение 30 дней. Иначе автоматически будет применена основная система.

Какие ИП могут стать самозанятыми

Ограничений для ИП по переходу на самозанятость в зависимости от применяемого налогового режима нет. Перейти может любой индивидуальный предприниматель, соответствующий критериям, зафиксированным в законе 422-ФЗ. Ими являются:

- отсутствие наёмных сотрудников;

- объём годового оборота до 2,4 млн рублей;

- соответствие деятельности ст. 4 закона;

- соответствие получаемых доходов ст. 6 закона.

Других ограничений нет.

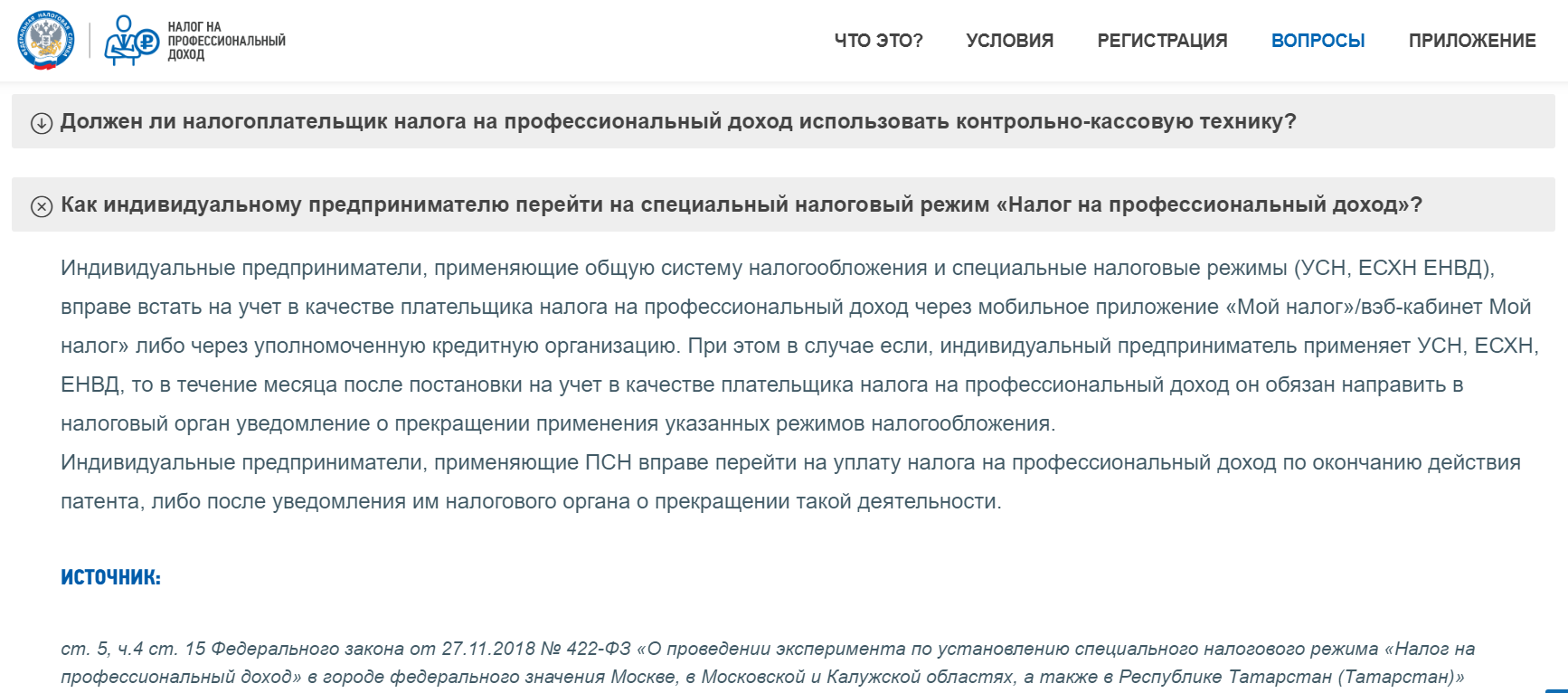

Как перейти на самозанятость

Есть два способа:

- Закрыть ИП и пройти регистрацию в качестве самозанятого. Для этого необходимо подать в ФНС соответствующее заявление и оплатить госпошлину. После оформить регистрацию в приложении «Мой налог».

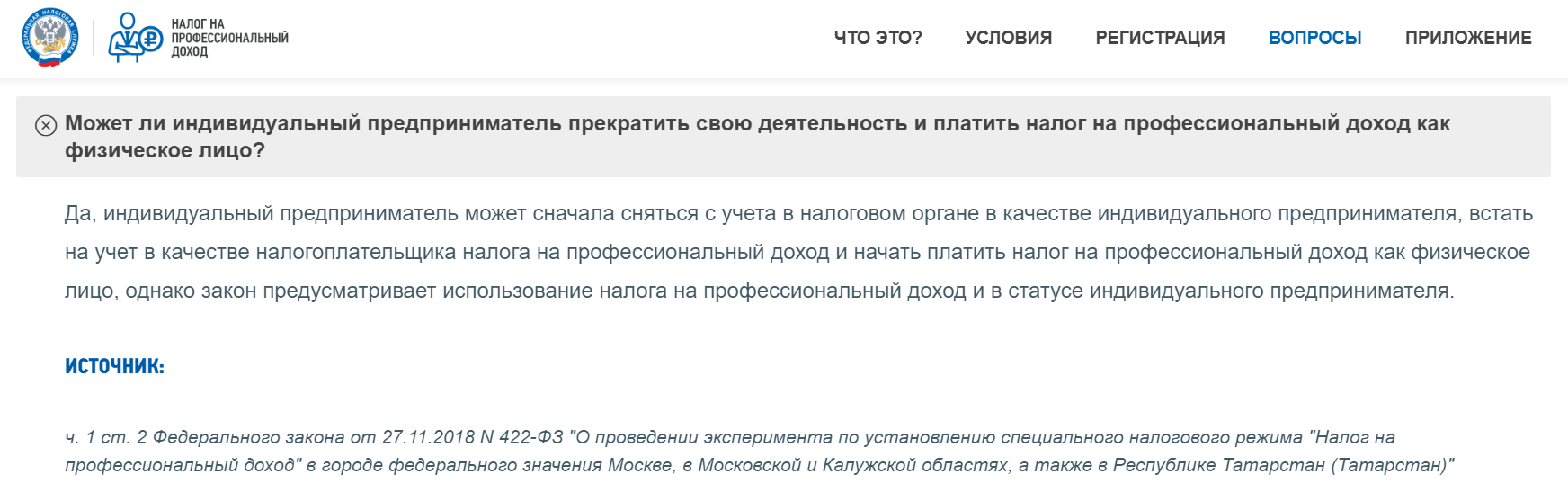

- Не закрывать ИП.

На сайте ФНС есть комментарии по этому вопросу.

Некоторые налоговые режимы в статусе ИП позволяют совмещать его с самозанятостью. Это возможно, если оформлять самостоятельный труд как физлицо. Но становиться плательщиком НПД параллельно с такими специальными налоговыми режимами как УСН, ПСН, ЕСХН и ЕНВД нельзя. Первоначально необходимо прекратить применение указанной налоговой системы. Совмещать самозанятость и ИП возможно только при общем режиме налогообложения у предпринимателей.

ФНС делает акцент на это в одном из вопросов на официальном сайте.

Основными критериями различия самозанятых и ИП являются размер налоговой ставки и необходимость оплачивать страховые взносы в бюджет. Важны ограничения: по видам деятельности, по годовому обороту, отсутствие возможности найма сотрудников при оплате НПД. Такой налоговый режим легче по отчётности, не требует наличия ККМ. И у статуса ИП, и у самозанятости есть свои плюсы и минусы. Однако если предприниматель принял решение перейти в новый статус и соответствует критериям, он может сделать это, в том числе не закрывая ИП.