Может ли иностранец стать самозанятым: особенности регистрации

Один из субъектов налогового эксперимента, касающегося самозанятых — Москва. В многонациональный мегаполис съезжаются кадры со всего постсоветского пространства. По официальной статистике ФНС, за первые 2 месяца налогового эксперимента зарегистрировалось 440 иностранцев. Устанавливая правила для россиянина, законодательство отвечает на вопрос: как иностранец может быть самозанятым.

Особенности нового налогового режима для иностранцев

Все граждане Российской Федерации, проживающие в 4 регионах эксперимента (Москва, Московская область, Калужская область и Республика Татарстан) могут получить статус самозанятого. Что говорит закон об иностранцах? Согласно Пункту 3 Статьи 5 ФЗ-422 от 27.11.2018 помимо россиян граждане стран Евразийской экономической зоны могут также встать на учёт в ФНС в качестве самозанятого. Граждане всех остальных стран не смогут встать на учёт в рамках самозанятости.

При этом закон не устанавливает иных требований к самозанятому иностранному гражданину, как в случае с ИП. Иными словами, не имеет значения, является ли самозанятый резидентом или нерезидентом и сколько раз он пересекал границу Российской Федерации. Только что приехавший гражданин страны члена ЕАЭС при наличии ИНН может скачать приложение «Мой налог» и оформиться в качестве самозанятого.

Для постановки на учёт в качестве индивидуального предпринимателя иностранным гражданам необходимо иметь временную регистрацию, разрешение на работу и вид на жительство.

При регистрации применяется тот же налоговый режим, что и для россиян — 4 % от сделок с физическими лицами, 6 % от сделок с юридическими лицами.

Страны-члены ЕАЭС

Евразийский экономический союз включает в себя 5 стран:

- Россия;

- Беларусь;

- Армения;

- Киргизия;

- Казахстан.

Также есть ряд государств, которые могут войти в союз и наблюдают за его деятельностью: Молдавия, Таджикистан, Узбекистан, Монголия, Турция и другие страны. Пока только граждане официальных стран-участниц ЕАЭС могут стать самозанятыми. Они имеют такие же права и обязанности, как и россияне в отношении профессионального налога. Иные требования к ним не предусмотрены.

Что делать другим иностранным гражданам

Из закона следует, что граждане стран, которые не входят в ЕАЭС, лишены права оформиться, как самозанятые. Чтобы заниматься бизнесом в нашей стране, им необходимо перейти в статус юридического лица или ИП. Для этого на руках должны быть регистрационные разрешения и вид на жительство.

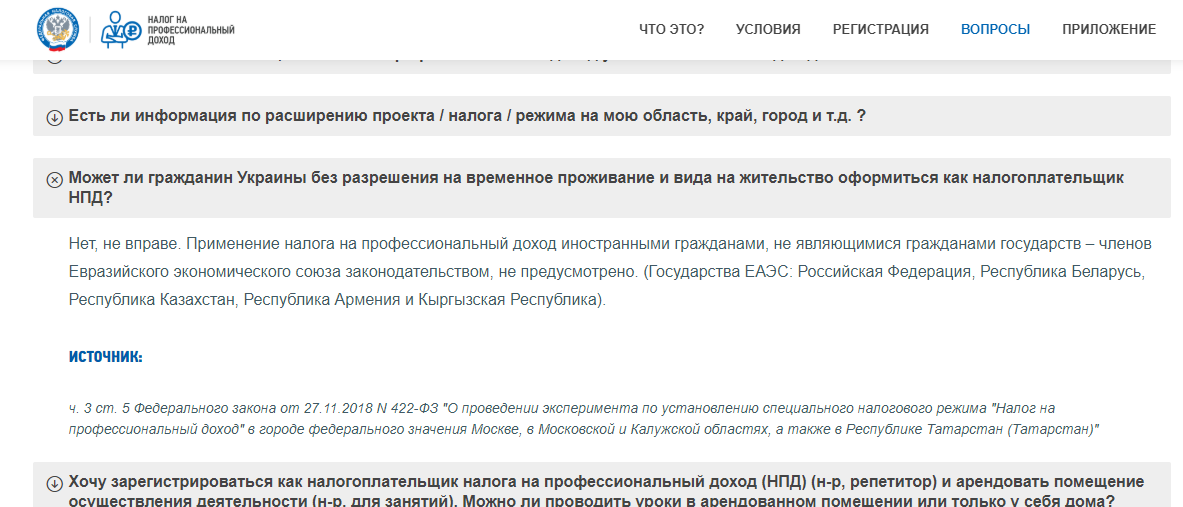

Например, граждане Украины не могут зарегистрироваться в качестве самозанятых. Тем не менее, по данным статистики, большое количество украинцев живёт и работает в Москве.

Официальный сайт ФНС говорит, что граждане Украины не могут стать самозанятыми. Они должны оформлять ИП или юридическое лицо.

Как иностранцу зарегистрироваться в качестве самозанятого

Постановка на учёт в качестве плательщика профессионального налога осуществляется через приложение «Мой налог». Иностранцам запрещено пользоваться паспортными данными при регистрации — им необходимо ввести ИНН. Если иностранец его не имеет, то необходимо обратиться в ФНС и встать на учёт в качестве налогоплательщика. Для этого потребуются разрешительные документы — временная регистрация и другие.

После получения ИНН иностранный гражданин может получить доступ к личному кабинету налогоплательщика. Затем он входит в личный кабинет и регистрируется так же, как и россияне. Ему необходимо будет ввести регион деятельности, контактные данные и сфотографировать своё лицо.

Уже появились случаи мошенничества с самозанятыми. Появляются приложения, внешне похожие на «Мой налог». Они могут нанести ущерб самозанятому в случае привязки карты к сервису.

Налоги, которые якобы будут идти в ФНС, уйдут на счёт мошенников. Это может коснуться именно иностранцев. При скачивании приложения плохо знающие язык люди могут совершить ошибку и попасть на удочку злоумышленников.

Профессиональный налог для самозанятых могут платить не только россияне, но и граждане Киргизии, Белоруссии, Казахстана и Армении. Процедура регистрации аналогична регистрации россиян. При этом иностранцам необходимо иметь ИНН.