Как начать инвестировать: правила для новичков + подходящие инструменты

Тема сохранения и преумножения собственных средств в современном мире важна для любого человека. В отличие от классических способов вроде банковских депозитов, грамотное инвестирование способно не только сохранить, но и заметно увеличить финансовую устойчивость. Вложения даже небольших сумм в другие инвестиционные инструменты способно в краткосрочном периоде вывести на достойную прибыль. Мы разобрались, как начать инвестировать и заставить работать деньги вместо себя, с чего начать и как выбрать правильные инструменты.

Где найти средства для инвестирования

Большинство людей так и не решаются попробовать заняться инвестициями по двум основным причинам:

- неуверенность в собственной компетенции, отсутствие финансовой грамотности;

- отсутствие или недостаток стартового капитала.

Большинство ошибочно полагает, что для того, чтобы начать инвестировать, необходимы миллионы рублей. Но как показывает практика, достаточно даже нескольких тысяч, чтобы начать зарабатывать.

В инвестициях можно стартовать с 10 долларов. Но следует помнить, что отдача с низких вложений также будет невысокой, потому для начала реальной работы следует обеспечить себя достаточной суммой.

Руководитель инвестиционной компании Capital One Investing Иветта Батлер утверждает, что оптимальным размером стартового капитала для начинающего инвестора можно считать сумму в 500 долларов. И многие эксперты финансового рынка согласны с этой точкой зрения. Отдача от подобных вложений будет уже ощутимой. Брокеры также поддерживают подобное мнение, устанавливая нижнюю планку вложений примерно на данном уровне.

Однако не у всех есть возможность сразу выложить подобную сумму, а некоторые вовсе хотят начать инвестировать с нуля.

Рассмотрим, как получить необходимую сумму для инвестирования:

- Самым частым рекомендуемым способом является накопление. Процесс достаточно прост, стоит лишь определиться с уровнем собственных доходов и решить какую часть средств можно безболезненно откладывать. Оптимальный вариант, дабы защититься от инфляции, а также избежать соблазнов потратить отложенные деньги — открыть вклад в банке на короткий срок с возможностью пополнения.

- Второй вариант — аналитика расходов. Следует понять, на что уходят деньги и выделить обязательные затраты. Чаще всего среди статей расходов найдется несколько пунктов, от которых можно практически безболезненно отказаться. Благодаря экономии можно отложить некую сумму, чтобы впоследствии задействовать её для инвестирования.

- В случаях, когда свободных средств и возможности на чём-либо экономить нет, нужно найти другой путь. Логичным решением станет поиск новых вариантов дохода. Разберитесь, что вы умеете, возможно ли найти подработку. Не обязательно, чтобы доход был стабильным, но небольшое хобби, приносящее деньги, может стать хорошей основой для накопления первой суммы для инвестиций.

- Продажа личного имущества. Сюда можно отнести старую ненужную мебель, инструменты, строительные материалы и даже вещи из гардероба. Всё, что пылится и вряд ли когда-то будет необходимо, должно быть нещадно распродано. Во-первых, это позволит освободиться от ненужных предметов, во-вторых — заработать начальный капитал.

- Способ, к которому прибегать не рекомендуется — занимать стартовый капитал. Следует понимать, что инвестиции — это риск, а рисковать заёмными деньгами чревато негативными последствиями.

Представленные выше способы — не исчерпывающие, но именно эти варианты являются самыми частыми и эффективными в любой жизненной ситуации.

Следует помнить, что первоначальный капитал не должен быть очень большим. Это убережёт новичка от крупных потерь в случае неправильных действий на инвестиционном рынке, которые могут быть спровоцированы неопытностью. Кроме того, накопление первоначального капитала не должно длиться очень много времени. Начинать вкладывать и зарабатывать нужно как можно раньше.

Правила начинающего инвестора: учимся инвестировать с умом

В первую очередь, планируя вкладывать собственные средства, нужно учитывать один факт: на инвестициях можно заработать серьёзные деньги, но также можно и потерять их. Следует осознавать всевозможные риски, а также чётко понять: инвестиционная прибыль — это не результат везения, как в лотерее, а последовательная глубокая работа, верная последовательность действий и стратегий.

Один из достаточно распространённых вариантов инвестирования — начать покупать ценные бумаги на бирже. Сегодня это сделать достаточно легко: все сделки и транзакции происходят в электронном виде в онлайн-режиме. Потому инвестировать можно через интернет в любой точке земного шара. Но перед тем, как войти на биржевые площадки, нужно определиться со стратегией.

Оценить реальные финансовые возможности

Важно понимать грань между свободными средствами, потеря которых не повлечет катастрофических последствий для личного или семейного бюджета, и средствами, которые необходимы для основных жизненных потребностей.

Конечно, инвестировать можно с минимальных сумм, но иногда прибыль от таких денежных вливаний может не компенсировать даже комиссию посредников рынка и потраченные силы. Инвестировать нужно начинать только тогда, когда чётко определена возможность рисковать минимум несколькими десятками тысяч рублей. Заранее следует учитывать все варианты, в том числе потерю всего инвестиционного объёма средств.

Оценить свои временные возможности

Очень важным моментом в инвестиционной деятельности является правильный тайм-менеджмент. Например, если планируете торговать на бирже самостоятельно, то придётся найти время на:

- обучение, чтобы внимательно и прилежно изучить тематику;

- каждый день отслеживать статистику биржевых показателей и графиков.

Если инвестор имеет достаточно свободного времени, отличную самоорганизацию и ответственность — то такой вариант будет предпочтительным.

В случаях, когда инвестор не желает или не имеет возможности уделять всё время работе с биржей, можно рассмотреть вариант доверительного управления финансовым портфелем. В таком случае требуется минимум решений — все обязанности по инвестированию средств возлагаются на управляющую компанию.

Наиболее распространённой формой доверительного управления являются ПИФы. Паевые инвестиционные фонды представляют собой уже сформированный набор из рыночных ценных бумаг, составленный специалистами компании.

Администрирование (покупка, продажа, смена состава бумаг) производится управляющей компанией. Инвестору лишь необходимо выбрать наиболее перспективный (на его взгляд) пакет активов и вложить свои средства. Далее всю работу за него выполнят профессионалы.

По итогу установлённого срока будут подведены итоги, если стоимость набора бумаг за этот период вырастет — инвестор получает прибыль. В случае падения стоимости активов — понесёт убыток.

Определиться со стратегией и активами

Под стратегией на инвестиционном рынке понимается личный набор параметров для капиталовложений. Именно данные критерии должны определять поведение на рынке в той или иной ситуации.

Классическим вариантом стратегии является принятие решений, основыванное на трёх основных параметрах:

- разновидность активов;

- период инвестирования;

- максимальный размер убытка.

Под активами следует понимать инвестиционные продукты тех или иных сегментов рынка. Например, если инвестор видит перспективу в нефтегазовой отрасли, то вкладывает свои средства в акции соответствующих компаний. Период инвестирования устанавливается также индивидуально, в зависимости от рыночной ситуации. Обычно этот период варьируется от 1 до 3 лет.

Максимальный размер убытка — это тот уровень (например, 15 % от вложенных средств), при котором инвестор немедленно избавляется от падающих активов, несмотря на то, что период инвестирования ещё не закончился.

В случае использования доверительного управления, также следует выработать стратегию работы с управляющими компаниями. Однако в этом случае следует выбирать уже из имеющихся на рынке предложений, самостоятельно устанавливать данные условия не получится.

Поиск компании-посредника

Для доступа к рынку ценных бумаг у инвестора есть два пути:

- напрямую через брокера;

- с помощью управляющей компании.

В обоих случаях к выбору посредника следует подходить с особой тщательностью.

После того, как инвестор определился со стратегией, выбрать необходимого брокера станет намного легче. Первым шагом при выборе посредника является проверка его статуса. Доверять собственные средства стоит лишь лицензированным компаниям, проверить наличие у той или иной компании лицензии Банка России можно на официальном сайте регулятора.

Зачастую крупные компании могут работать как с доверительным управлением, так и предоставлять брокерские услуги частным лицам для самостоятельного трейдинга и инвестирования. В случае, когда инвестор нацелен на самостоятельную работу, необходимо выполнить следующую последовательность действий:

- Заключить договор на обслуживание.

- Открыть брокерский счёт и пополнить его.

- Установить специализированное программное обеспечение для торгов.

- Приступать к покупкам и продажам на бирже.

Путь доверительного управления значительно проще: нужно лишь заключить договор на обслуживание и передать свой инвестиционный капитал управляющей компании.

Типичные ошибки новичков

Каждый год на фондовые рынки приходят тысячи новых инвесторов. Большая часть из них не имеет никого опыта, потому с самого начала начинают совершать ошибки, рискуя потерять свои вложения и навсегда разочароваться в инвестициях. Оказывается, ошибки в большинстве своем, типичны и их можно легко избежать.

Нехватка информации

Главной в списке ошибок для инвестора является нехватка информации. Ни в коем случае нельзя начинать вкладывать деньги, не разбираясь хотя бы в базовых основах функционирования инвестиционного рынка, на котором планируется работать. Здесь важны как теоретические основы, так и практика. Нужно понимать устройство рынка, осознавать, как он отзывается на различные внешние события и уметь оперативно предсказывать и реагировать на будущие изменения.

Отсутствие четких инвестиционных целей

Начиная работать с ценными бумагами (или другими активами), в первую очередь важно определить цель. Без конкретных обозримых целей нельзя определить инвестиционный горизонт, а также собственную стратегию и методы достижения результата.

Выбор инвестиционного поведения зависит именно от того, что планируется делать с капиталом:

- наращивать его для совершения более крупных инвестиций;

- формировать стабилизационный фонд;

- откладывать на собственные потребности.

Базисно существует две основные цели инвестиционной деятельности: сбережение капитала и его приумножение. Ограничиваться лишь одной зачастую недальновидно, потому следует стремиться сразу к нескольким задачам, расширяя возможности инвестиционного портфеля.

Выбор неподходящих стратегий

Стратегия — главный путеводитель в инвестиционной деятельности. Инвестор сам волен выбирать, будет ли эта дорога короче, но опаснее, или лучше выбрать долгий, но более безопасный путь. В выборе стратегии может помочь цель инвестирования. Всё зависит от того, сколько времени инвестор отводит на её достижение.

В долгосрочном периоде (более трёх лет), есть резон работать с:

- низковолатильными акциями крупных компаний;

- недвижимостью;

- надёжными инвестиционными фондами.

В краткосрочном периоде можно выбирать менее устойчивые, но также надёжные активы, которые имеют более высокий риск, но могут принести прибыль в краткосрочной перспективе.

Если инвестиционные цели краткосрочны (1-2 года), не следует, надеясь на будущий рост, вкладываться в активы, которые на данный момент в упадке и не приносят прибыль.

Инвестиции только одного вида

Новички рынка, в силу своей неопытности и неуверенности, зачастую вкладываются только в единственный актив, а это в корне неверно. Важно понимать, что чем шире набор активов в портфеле, тем ниже риски потерять большую часть капитала. Даже если инвестор работает с одним инструментом, например облигациями, нужно разделить вложения в равной степени по разным секторам экономики и компаниям. Благодаря такой дальновидной позиции можно максимально обезопасить вложения и даже в неустойчивой ситуации оставаться на плаву и принимать правильные решения.

Страх потерять всё

Важно помнить, что инвестиционная деятельность — это не ставки на спорт или азартная игра. Поэтому в ходе составления собственной инвестиционной стратегии следует установить приемлемый уровень просадки активов, который не нарушит достижения инвестиционных целей. Это поможет в долгосрочной перспективе, когда на фоне нестабильности рыночной ситуации активы могут значительно проседать в цене, но в будущем отыгрывают потери с лихвой.

Конечно, к выбору отраслей и компаний нужно подходить кардинально — изучать историю и перспективы. Не следует вкладывать средства в те сферы, о которых нет знаний. В разных отраслях действуют свои законы развития, потому единой и проверенной стратегии быть не может.

Ориентация на рыночные тренды

Говоря о фондовых рынках, стоит понимать, что их тренды очень неустойчивы и могут меняться в краткосрочной перспективе по несколько раз. Естественно, инвестор обязан отслеживать данные колебания, но следовать за ними — не всегда удачное решение.

В случае роста активов компании, многие инвесторы массово начинают скупать её акции и облигации. Однако следует задуматься, чем вызван этот рост и в какой момент он прекратится. Возможно, дело в спекулятивных изменениях и в любой момент цена может замедлить рост и даже пойти вниз. Также не стоит и отказываться от дешевеющих активов, если в перспективе у компании стабильное будущее и нет опасений о признании её банкротом, ситуация может выровняться. Конечно, следует избавляться от акций компаний, оказавшихся в затруднительном положении, но не нужно слепо идти за рынком.

Затягивание принятия решений

Характерная для всех новичков ошибка — слишком долго размышлять перед принятием того или иного решения. Первое время, конечно, непривычно и боязно управлять своими средствами. Но если затянуть процесс принятия решений, подходящий момент для действий на рынке может уже уйти.

Опять-таки говоря о биржах ценных бумаг — чтобы избавиться от подобных страхов желательно перед началом реальной торговли воспользоваться симуляторами, которых на сегодняшний день предостаточно, в том числе в русскоязычном сегменте.

Условия биржевых симуляторов приближены к реальным. У инвестора появляется возможность:

- получить виртуальный капитал, которым можно распоряжаться на фондовом или валютном рынке;

- вкладывая виртуальные деньги в ценные бумаги и наблюдать за ситуацией.

Это отличный вариант для тех, кто хочет проверить свои знания и научиться инвестировать, не опасаясь за личные сбережения.

Принципы инвестирования от самых известных инвесторов

Истории успешных инвесторов — сплошная полоса взлетов и падений. Однако каждый опытный вкладчик со временем вырабатывает свою особенную стратегию. Многие готовы поделиться ею с начинающими.

Уоррен Баффет

Американский финансист некоторое время оставался самым богатейшим инвестором в мире, пока в 2010 году не объявил о передаче практически всего своего состояния ($97 млрд) благотворительным фондам. Это событие известно как самая щедрая в истории благотворительная акция.

Главный совет от умудрённого опытом инвестора: «Купить и держать». Большинство акций в своем инвестиционном портфеле он держит десятилетиями. Даже в периоды мировых кризисов финансист не поддавался панике и не начинал распродавать свои акции.

В 2007 году инвестор заключил пари с крупным фондом, утверждая, что его инвестиции в долгую перспективу будут более эффективны и надёжны, чем регулярная игра на росте и падении акции.

Впоследствии, подведя итоги через 10 лет оказалось, что:

- Уоррен Баффет за этот период получил 126 % прибыли;

- в то время как фонд всего 88 %.

Это доказывает, что долгосрочные стратегии инвестирования работают, а пассивные акции в большинстве случаев надёжнее активных.

Бенджамин Грэм

Американский преподаватель и экономист, автор настольной книги финансистов «Разумный инвестор». Главная его идея состоит в покупке недооценённых активов.

Основная сложность данного подхода заключается в поиске компаний, которые в перспективе могут показывать серьёзный рост. Для этого необходимо вникать в отчётность организаций, определять фундаментальные показатели и соотносить их с рыночной стоимостью, то есть высчитывать мультипликаторы. Инвестор советует вкладывать в компанию лишь в том случае, если её стоимость не превышает прибыль более чем в 15 раз.

Джеральдин Вайс

«Королева дивидендов» советует правильно инвестировать в акции с хорошими дивидендами. Это её главный принцип: покупать можно лишь акции тех компаний, дивидендные начисления от которых находятся на историческом максимуме, либо растут в последние 5 лет. По мнению финансистки, именно дивиденды являются важнейшим показателем устойчивости и перспективы компаний, в то время как стоимость акций сильно зависит от влияния рынка и спекулятивной активности инвесторов.

Пособия для новичков: книги начинающего инвестора

Когда инвестор набирается опыта и полноценный рабочий день проводит отслеживая биржевые активы, в свободное время он стремятся забыть о техническом анализе и заняться делами в свое удовольствие. Новичкам же намного сложнее — всё свободное время нужно уделять изучению рынка, тонкостям инвестирования. Для них очень полезно будет подобрать список книг, которые обязаны быть настольными у каждого инвестора-новичка.

Серия изданий «Reuters для финансистов»

Включает в себя три книги:

- «Фондовый рынок: курс для начинающих»;

- «Технический анализ: курс для начинающих»;

- «Деривативы: курс для начинающих».

Данную серию называют «трейдинг для чайников». Это самая настоящая азбука с картинками, которую нужно изучить всем трейдерам. Книги дают общее представление о фондовом рынке, раскрывая азы инвестиционной деятельности.

Александр Элдер «Как играть и выигрывать на бирже»

Классика биржевой литературы. В ней раскрыты основы, понятие риска и понимание как входить и выходить с рынка. Важной особенностью данного пособия является наличие основных принципов успешного трейдинга, а именно психология трейдера, выбор удачных сделок путём тщательного анализа и правила ограничения риска.

Бенджамин Грэхем «Разумный инвестор»

Впервые книга вышла в тираж 70 лет назад и до сих пор является одной из самых значимых среди инвесторов. Уоррен Баффетт прочитал книгу в 1950 году, когда ему было 19 лет и по сей день признаётся, что это лучшая из всех книг, написанных об инвестиционной деятельности. Её особенностью является отсутствие практических приёмов и технического анализа. Автор считает, что этим занимаются лишь спекулянты. Настоящий инвестор должен определить стратегию инвестирования и зайти в выбранную ценную бумагу надолго.

Эдвин Лефевр «Воспоминания биржевого спекулянта»

Несмотря на художественную составляющую данной книги, самое ценное в ней — очень точно описанные особенности мышления инвестора, его ошибки, полученные уроки и внезапные озарения. История описывает биографию известного спекулянта 20 века Джесси Ливермора. Он смог несколько раз заработать, а впоследствии потерять состояния в миллионы долларов.

Джек Швагер «Технический анализ. Полный курс»

Внушительный том, необходимый каждому инвестору, занимающемуся спекуляциями на росте и падении ценных бумаг. В нём описываются методы построения торговых систем, а также приёмы торговли. Для проверки знаний можно использовать 200 страниц с графиками цен и предысторией. Тут же по каждой ситуации можно получить ответ что в реальности происходило с бумагами и верны ли были предпринятые решения.

Майкл Льюис «Покер лжецов»

Книга-расследование без каких-либо практических советов. Однако она чётко передает атмосферу трейдерских компаний. Главный герой — сотрудник инвестиционного банка, прошедший в своей сфере тяжёлый путь от стажёра до знакового имени.

С каких инвестиционных инструментов лучше всего начать новичку

Для старта в инвестициях новичкам следует выбирать простые варианты вложений, которые практически не имеют рисков. После получения дохода и первого опыта можно будет продвигаться дальше — в высокорискованные активы.

ОФЗ и ОФЗ-н

Облигации федерального займа и «народные» облигации. Данный инструмент выпускается государством в лице Минфина. Приобретая эти активы, инвестор дает заём государству. За деньги инвесторов государство расплачивается по своим текущим обязательствам.

В свою очередь в качестве вознаграждения инвесторы, имеющие на руках облигации, получают от государства купон. Обычно выплаты совершаются 2 раза в год по установленному при выпуске проценту.

Инструмент отличается:

- отсутствием риска;

- лёгкостью продажи и покупки;

- отсутствием налоговой нагрузки на купонный доход.

Отличие ОФЗ от ОФЗ-н заключается в том, что первые продаются в свободном виде на бирже, а вторые — только у дилеров — у двух крупнейших банков в стране.

ПИФы

Для начинающего инвестора именно паевые инвестиционные фонды станут одним из самых простых и эффективных способов вложений на фондовые рынки. ПИФ — это набор из различных активов. Приобретать их следует в момент снижения цены, а продавать желательно не раньше, чем через 3 года. По прошествии такого времени можно получить налоговый вычет и значительно снизить комиссию за погашение.

ETF

Отличием биржевых фондов от ПИФов является пассивное управление инвестиционными капиталами. Кроме того, они не требуют расходов не обслуживание, при достаточно внушительной доходности. Если есть желание в долгосрочной перспективе получить доходность от ценных бумаг, выбранных профессионалами рынка, то нужно выбрать именно этот инструмент.

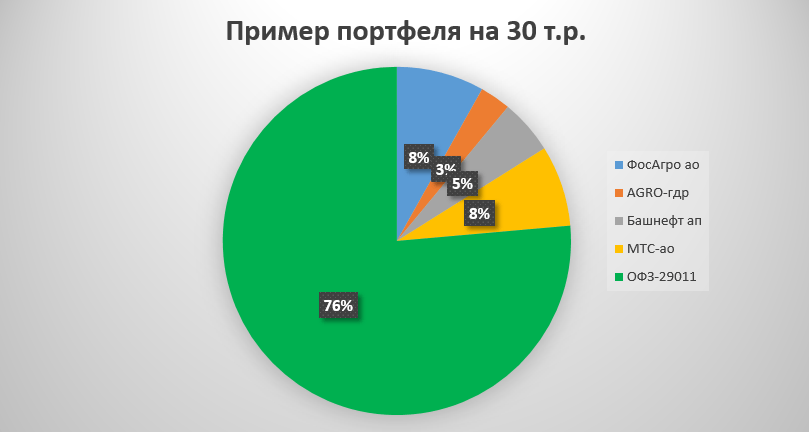

Готовые инвестиционные портфели

Если инвестор серьёзно настроен на покупку акций, то можно воспользоваться готовыми вариантами, составленными профессиональными брокерами. Это снизит риск от неправильного подбора актива, а также позволит сбалансировать доходность и риски.

От малого — к большему: построение собственной стратегии

Стратегия инвестора подразумевает разработку глобального плана действий, а именно:

- постановку чёткой цели;

- контрольные точки инвестиционной деятельности;

- пути достижения целей;

- поиск ресурсов для достижения поставленных целей;

- правила поведения в критических ситуациях.

Конечно, особенно в начале инвестиционного пути нужно подсматривать чужие советы и истории успеха, вдохновляться идеями и оценивать средства достижения. Но набравшись знаний и опыта, можно и нужно приступать к созданию собственной стратегии. Создать её не сложно, останется лишь реализовать в жизнь. Но в любом случае к этому нужно прийти, рано или поздно.

Инвестирование — серьёзный вид деятельности, который способен принести достойные доходы, но в некоторых случаях и оставить ни с чем. Перед тем, как начинать свой путь инвестора, следует взвесить все «за» и «против». И обязательно необходимо помнить, что для преумножения средств нужно кропотливо и неустанно трудиться, анализировать ситуацию и постоянно повышать свою финансовую грамотность.