Доходы от инвестиций: определение, структура, налогообложение

Один из показателей экономического здоровья страны — благополучие среднего класса. Именно его представители обеспечивают львиную долю доходов от продажи автомобилей, недвижимости, в розничной торговле. Последние тридцать лет средний класс активно формируется и в нашей стране. Мировая практика показывает, что среди его представителей очень популярны дополнительные источники заработка, в том числе инвестиционный доход. Граждане становятся рантье, открывают банковские депозиты, вкладывают деньги в ценные бумаги. Редакция собрала информацию о способах пассивного заработка, структуре, особенностях.

Определение и структура инвестиционного дохода

Среди отечественных экономистов, как оказалось, нет согласия в четком определении понятия «инвестиция». Чаще всего слово «инвестиция» используют, когда речь идет о долговременном вложении денег, чтобы получить прибыль через несколько лет или иметь ежегодный доход в течение длительного времени.

Соответственно, инвестиционный доход — прибыль, полученная с помощью средств, изъятых их текущего оборота, вложенных в любое направление с целью получения дополнительного дохода.

Примеры источников пассивного дохода приводит Глеб Задоя:

https://www.youtube.com/watch?v=ptAjOmRD_rk

Существует три вида вложений, способных принести прибыль:

- реальные — деньги вкладывают в материальные (недвижимость, оборудование, товары и прочие) или нематериальные (лицензии, патенты и так далее) активы;

- финансовые — покупка ценных бумаг, открытие депозитов и прочее;

- интеллектуальные или нематериальные — вложения в объекты интеллектуальной, культурной собственности.

Прибыль от вложений называют совокупным инвестиционным доходом.

Его структуру образуют две составляющие:

- текущая прибыль — выплаты процентов, дивидендов и прочее;

- прирост капитала или курсовой доход — увеличение первоначальных вложений.

Планируя инвестиции, надо помнить, что возможна не только прибыль, но и убытки. Это касается не только снижения суммы дивидендов, отсутствия выплат процентов, но и уменьшения стоимости вложенных средств.

Например, было куплено 1000 акций по 100 рублей. Инвестированный капитал составил 100 000 рублей. За два года стоимость ценных бумаг снизилась до 90 000 рублей. Значит инвестор, несмотря на выплату дивидендов, понес убытки.

Кратко сравнил типы инвестирования в своем видео Глеб Задоя:

Доход от вложения денег должен превышать уровень инфляции, только в этом случае инвестиции выгодны.

Виды инвестиционного дохода

Существует три основные классификации типов инвестиционного дохода. Первая основана на видах сделанных вложений, вторая — на длительности инвестирования, третья — на регулярности выплат.

Классификация по типу вложений:

1. Реальные инвестиции приносят прибыль в виде:

- увеличение рыночной стоимости объектов вложений денег;

- арендной платы;

- доходов от производства, которые подразумевают не только реализацию каких-либо товаров, но и акций предприятия.

2. Финансовые вложения позволяют заработать на:

- процентных выплатах, например, по займам, облигациям, депозитам;

- дивидендах;

- росте котировок.

3. Нематериальные вложения окупаются благодаря:

- различным лицензионным выплатам или роялти;

- прибыли от развития инновационных технологий, производств.

При вложениях в развитие инновационных производств прибыль может быть в виде нематериальных активов таких, как доступ к бесплатному использованию технологий и прочее.

Прибыль от вложения денег можно получить:

- Быстро. Краткосрочные инвестиции продолжительностью от нескольких минут до недель, которые связаны с высоким риском убытков.

- Через несколько недель, месяцев, при среднесрочных вложениях в ПИФы, банки и так далее.

- При долгосрочных вложениях инвестиционные доходы поступают через несколько лет (более трёх).

По кратности и типу выплат инвестиционный доход складывается из:

- регулярных дивидендов (процентов);

- роста капитала;

- суммарной прибыли, объединяющих оба варианта.

Зная различные способы получения прибыли от вложения денег, инвестор подбирает вариант наиболее подходящий для себя.

Кто-то предпочитает развивать производство, чтобы через 5-10 лет получить стабильно работающий бизнес, приносящий дивиденды. А кто-то — спекулировать на рынке Forex, получая ежемесячные выплаты.

При выборе варианта для вложения денег стоит учитывать не только доступный объём свободных средств, но и личностные характеристики будущего инвестора.

Максимальная прибыль от вложения денег связана с огромным риском убытков. Чем надежнее инвестиции, тем меньше прибыль.

Так процентная ставка на рублёвые банковские вклады 7-9 % годовых, но сумма до 1 400 000 защищена страховкой государства. Выплаты в ПИФах доходят до 30 %, но есть риск потерять вложения.

Налоги с инвестиционного дохода

Инвестиционный доход облагается налогом по стандартной ставке для НДФЛ — 13 %, но есть небольшие нюансы.

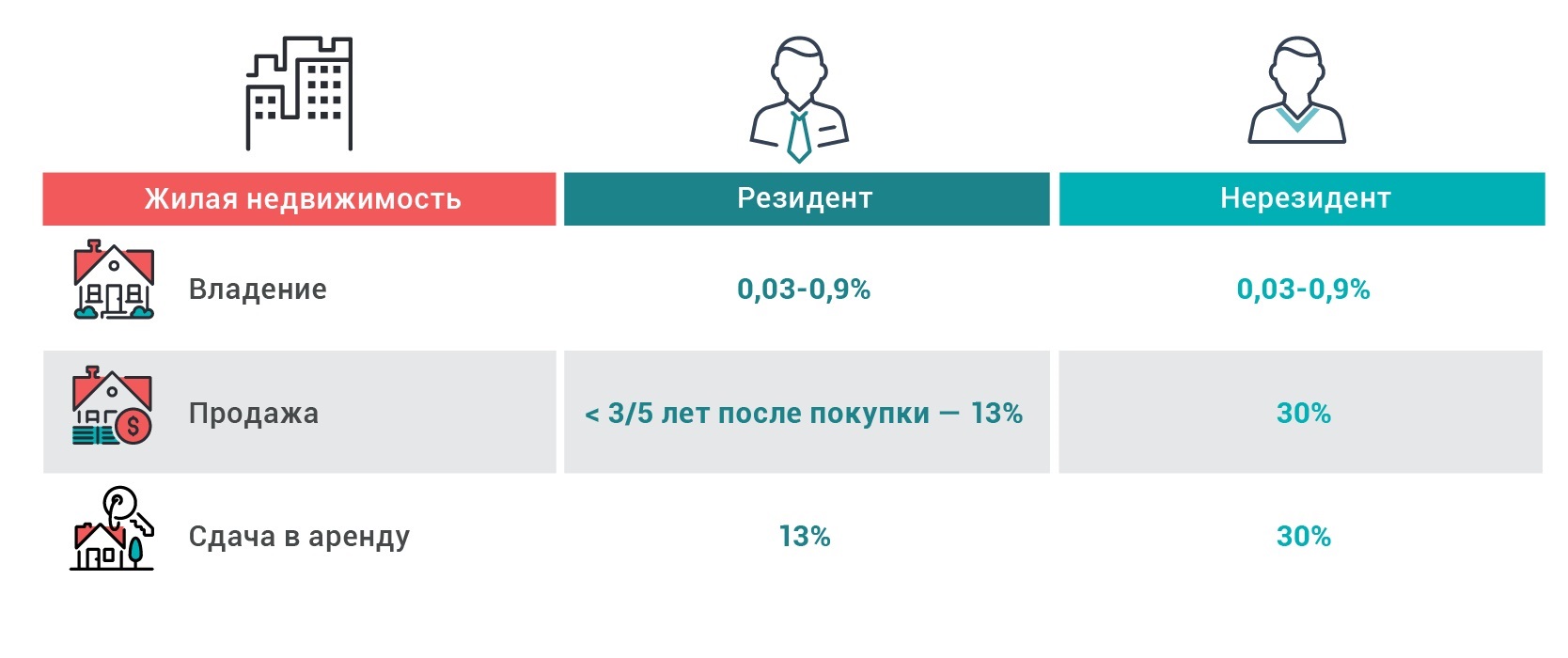

Схема налогообложения при инвестициях в недвижимость:

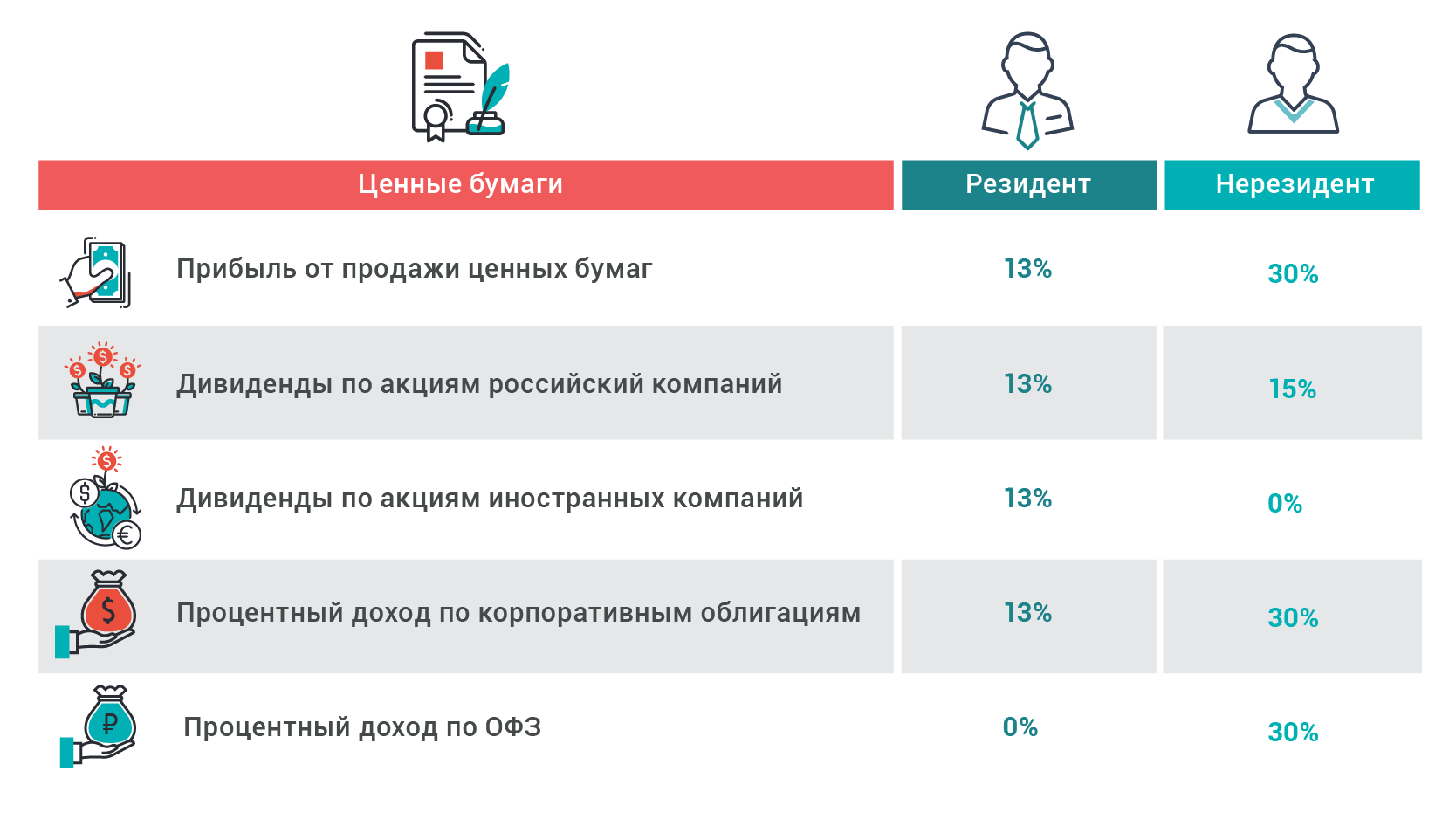

Для вложений в ценные бумаги:

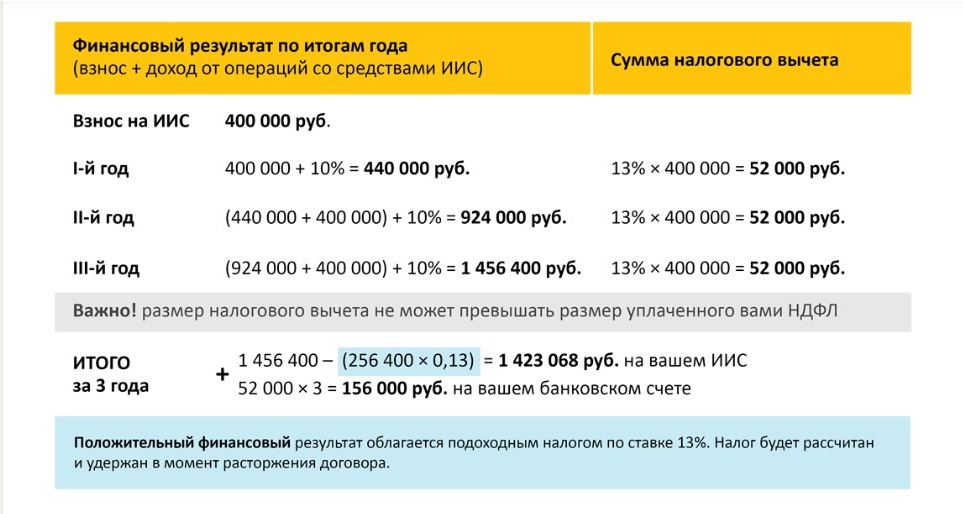

Для владельцев индивидуальных инвестиционных счетов предусмотрена возможность получить 13-процентный налоговый вычет:

Для инвесторов, вкладывающих деньги в развитие производства, создание новых технологий, предусмотрены государственные и региональные льготные программы.

Вот пример налоговых льгот для инвесторов Новосибирской области:

Декларация подается ежегодно до 30 апреля в региональную инспекцию по месту прописки. Разобраться с общими вопросами бюджетных выплат поможет видео:

Уточнять налоговые ставки, особенности заполнения, надо у инспекторов. Дело в том, что в инспекциях разных городов и регионов РФ точки зрения на оплату налогов различаются, многое регулируется внутренними инструкциями.

Вне зависимости от количества вкладываемых денег, всегда можно подобрать инструмент, гарантирующий стабильный инвестиционный доход. Главное — изучить вопрос и вовремя платить налоги.